Navigare tra le diverse tipologie di Partita IVA rappresenta una decisione strategica fondamentale per ogni professionista e imprenditore. Comprendere quale regime fiscale scegliere – forfettario, semplificato o ordinario – può determinare un risparmio economico significativo, un maggiore controllo sulla gestione amministrativa e una pianificazione fiscale ottimizzata.

Sapere esattamente quali sono i vantaggi, gli obblighi e i costi di ciascun regime ti permette di evitare errori che possono portare a sanzioni onerose o a una gestione poco efficiente della tua attività.

Adottare le strategie giuste, sfruttare tutte le agevolazioni ed affidarsi a un servizio strutturato come FidoCommercialista può trasformare la tua esperienza fiscale in un percorso fluido, veloce, digitale e ad altissimo valore aggiunto. Vuoi scoprire come scegliere la soluzione ideale per la tua situazione e accedere a tutti i benefici disponibili?

Tipologie di Partita IVA: Quali Sono e Come Scegliere la Giusta per Te (2026)

Vediamo i vari tipi di Partita IVA nel dettaglio.

1. Partita IVA in Regime Forfettario

Il regime forfettario rappresenta la scelta d’eccellenza per chi desidera avviare un’attività autonoma minimizzando la pressione burocratica e fiscale. Con un’imposta sostitutiva ridotta – pari al 15% e, nei primi cinque anni, al 5% per chi apre una nuova attività – il forfettario garantisce liquidità immediata e semplificazione contabile, come previsto dalla Legge n. 190/2014 (art. 1, commi 54-89).

L’accesso a questo regime fiscale è soggetto a limiti precisi: il fatturato annuo non deve superare i 85.000 €, senza la possibilità di detrarre le spese sostenute. Ti è richiesta l’assenza di partecipazioni in società di persone o SRL trasparenti e l’incompatibilità con il possesso di quote in altre società o attività già in regime ordinario.

| Requisito | Limite/Condizione |

|---|---|

| Ricavi/Compensi annuali | ≤ 85.000 € |

| Spese per lavoro dipendente | ≤ 20.000 € lordi annui |

| Incompatibilità con altre società | No quote in SNC, SAS, SRL trasparenti |

| Aliquota imposta sostitutiva | 15% / 5% primi 5 anni nuove attività |

| Contribuzione INPS | Ridotta, con possibilità di agevolazione gestione separata |

Il calcolo del reddito imponibile avviene applicando un coefficiente di redditività – variabile dal 40% all’86% a seconda del codice ATECO – all’ammontare dei ricavi. Ad esempio, un consulente informatico (cod. ATECO 62.01) applica un coefficiente del 78%. Se il fatturato è di 30.000 €, il reddito imponibile sarà 23.400 €, su cui si calcola l’imposta sostitutiva.

Esempio di calcolo per professionista

| Descrizione | Valore (€) |

|---|---|

| Fatturato annuale | 30.000 |

| Coefficiente | 78% |

| Reddito imponibile | 23.400 |

| Imposta (5%) | 1.170 |

| Imposta (15%) | 3.510 |

Non sei tenuto alla tenuta delle scritture contabili ordinarie, né soggetto a IVA o IRAP. Tuttavia, sei responsabile dell’imposta sostitutiva, delle ritenute d’acconto e dei contributi previdenziali (INPS), per i quali sono previste aliquote agevolate se sei iscritto alla Gestione Separata.

Nessuna ritenuta d’acconto viene subita sui compensi percepiti: tutte le fatture vanno emesse al netto. Ai clienti basta la dicitura “Operazione non soggetta a ritenuta d’acconto ai sensi dell’art. 1, comma 67, Legge 190/2014”. Questo ti semplifica la liquidità e snellisce la gestione amministrativa.

Le sanzioni in caso di irregolarità nel rispetto dei requisiti sono gravi: la decadenza dal regime comporta l’applicazione delle sanzioni previste dall’art. 1, comma 88, Legge 190/2014, con obbligo di restituzione delle imposte risparmiate, interessi e sanzioni dal 90% al 180% dell’imposta evasa, come disciplinato dall’art. 1, D.Lgs. 471/1997.

| Tipo di Violazione | Ammontare Sanzione | Riferimento Normativo |

|---|---|---|

| Superamento dei limiti di ricavi | Fino al 180% dell’imposta dovuta | D.Lgs. 471/1997, art. 1 |

| Accesso non legittimo al forfettario | Restituzione imposte + sanzioni e interessi | Legge 190/2014, commi 88-89 |

La procedura per aprire la Partita IVA forfettaria richiede pochi passaggi:

- Compilazione e invio del Modello AA9/12 all’Agenzia delle Entrate (scaricabile da questo link ufficiale) con indicazione del regime forfettario.

- Comunicazione contestuale all’INPS, opzione per la gestione separata.

- Apertura PEC e registrazione presso il Registro delle Imprese, se previsto per il tuo codice ATECO.

- Tempi tecnici: generalmente la partita IVA viene rilasciata entro 1-2 giorni lavorativi.

FidoCommercialista offre un servizio completo e digitale per l’apertura della Partita IVA in regime forfettario: in appena 24 ore gestisce per te ogni adempimento, incluso l’invio della pratica, la consulenza sulla scelta del codice ATECO ottimale e la pianificazione contributiva. Con un canone annuale di soli 264 €, hai accesso illimitato alla fatturazione elettronica, alla gestione delle scadenze, all’assistenza dedicata e ad una piattaforma digitale sempre aggiornata.

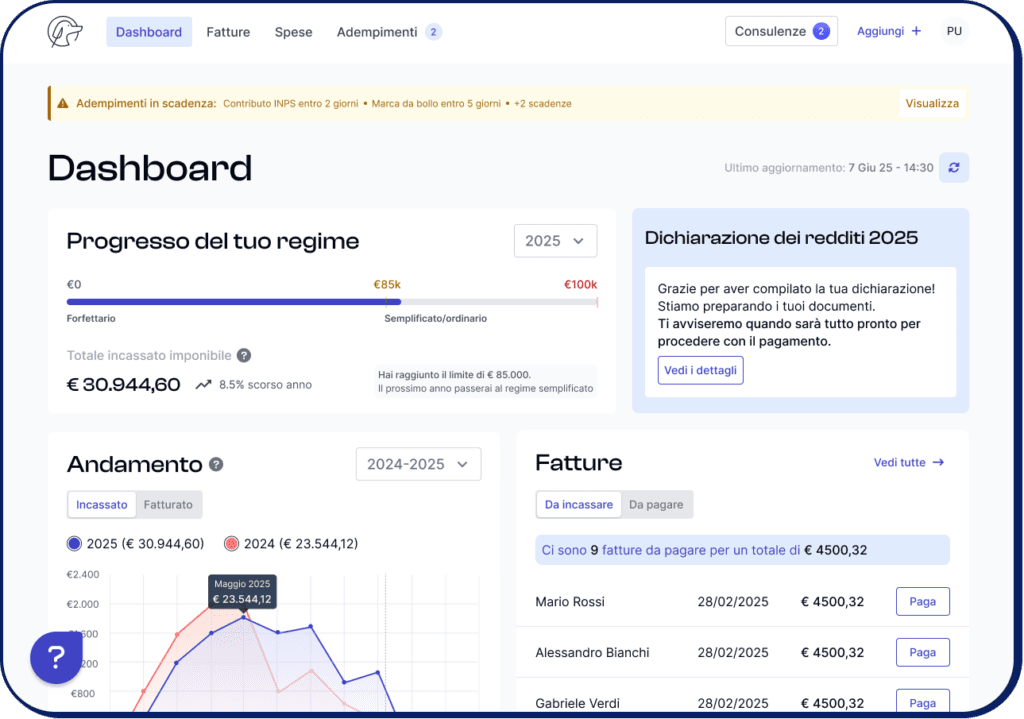

L’app di FidoCommercialista consente il controllo costante della tua contabilità, con notifiche automatiche sulle scadenze per evitare sanzioni e la garanzia che tutti gli adempimenti vengano rispettati. Un consulente personale ti guida nella pianificazione fiscale e nell’ottimizzazione dei costi.

Per lavoratori autonomi e startup, queste caratteristiche sono strategiche: sfrutta tutte le agevolazioni dei primi cinque anni, programma l’accantonamento dei contributi e mantieni la piena conformità normativa con semplicità. Prenota una consulenza gratuita su www.fidocommercialista.it e scopri come il regime forfettario può diventare il punto di forza della tua attività con il supporto di veri esperti.

Ottimizza la tua fiscalità oggi stesso: sfrutta strumenti professionali, delega la burocrazia e concentrati esclusivamente sulla crescita del tuo business.

2. Partita IVA in Regime Semplificato

Il regime semplificato è la soluzione ideale per professionisti, freelance, artigiani e piccole imprese che desiderano efficienza, controllo totale e procedure contabili snelle, pur mantenendo piena conformità alle normative fiscali italiane. La sua disciplina è regolamentata dall’art. 18 del DPR 600/1973, che definisce i limiti di accesso e le modalità operative per accedere e restare nel regime.

Questo regime si rivolge a chi realizza ricavi annui fino a 500.000 € per attività di servizi e fino a 800.000 € per attività di cessione di beni. Raggiunta o superata questa soglia in un esercizio, si entra automaticamente nel regime ordinario a partire dall’anno successivo. Un criterio tecnico e chiaro, pensato per tutelare la crescita sostenibile.

| Limite Ricavi Semplificato | Servizi | Cessione di Beni |

|---|---|---|

| Soglia annuale | 500.000 € | 800.000 € |

| Riferimento normativo | Art. 18 DPR 600/1973 | Art. 18 DPR 600/1973 |

Nel regime semplificato sei tenuto alla tenuta semplificata dei registri contabili, ovvero registri IVA, incassi e pagamenti, oltre ad una gestione più agevole della liquidazione dell’IVA e del versamento delle imposte dirette. La contabilità è impostata secondo il principio di cassa: paghi l’imposta soltanto su quanto effettivamente incassato.

Spese deducibili e costi possono essere portati in detrazione in modo efficace, ma solo se documentati e riferiti all’attività. L’ammontare dell’IRES e dell’IRPEF dipende dal totale dei ricavi meno i costi effettivi sostenuti e le relative deduzioni. Le aliquote sono quelle ordinarie IRPEF, secondo i seguenti scaglioni:

| Fascia di reddito (€) | Aliquota IRPEF (%) |

|---|---|

| 0-28.000 | 23 |

| 28.001-50.000 | 35 |

| Oltre 50.000 | 43 |

Per la determinazione delle imposte, ti sarà richiesto il calcolo di IRAP (se applicabile) e contributi INPS artigiani/commercianti o gestione separata, a seconda della categoria di appartenenza. Le aliquote INPS variano dal 24% al 25,72% per artigiani e commercianti, oppure dal 26,07% per la gestione separata dei professionisti senza cassa.

Le sanzioni per inadempimenti, ritardati o omessi versamenti sono dettagliate dagli articoli 13 e 14 del D.Lgs. 471/1997. Ad esempio, un omesso versamento IVA comporta una sanzione dal 30% al 60% dell’imposta dovuta, variabile in caso di ravvedimento operoso:

| Sanzione | Ammontare (%) | Riferimento normativo |

|---|---|---|

| Omesso versamento IVA | 30%-60% dell’imposta dovuta | Art. 13 D.Lgs. 471/1997 |

| Ritardo fino a 15 giorni | 0,1% per ogni giorno | Art. 13, c. 1, D.Lgs. 471/1997 |

| Oltre 15 giorni | 1,5% + sanzione progressiva | Art. 13, c. 1, D.Lgs. 471/1997 |

Registrare una Partita IVA in regime semplificato richiede la presentazione telematica del modello AA9/12 all’Agenzia delle Entrate, comunicando il codice attività (ATECO) e scegliendo il regime. L’attivazione può avvenire entro 24 ore attraverso servizi digitali come FidoCommercialista, che si occupa dell’intero iter amministrativo e fiscale.

Per mantenere la regolarità, occorre emettere fattura elettronica per ogni operazione, conservare i registri obbligatori, annotare incassi e pagamenti entro i termini previsti e trasmettere le liquidazioni IVA trimestrali. Grazie agli strumenti di FidoCommercialista, puoi monitorare ogni aspetto direttamente dalla piattaforma, ricevendo notifiche e promemoria automatici sulle scadenze fiscali per evitare errori o omissioni.

| Adempimento | Scadenza | Modalità |

|---|---|---|

| Emissione fatture elettroniche | Entro 12 giorni dall’operazione | Sistema di Interscambio |

| Liquidazione IVA | Trimestrale o mensile | F24 telematico |

| Trasmissione dei dati | Entro 31 maggio, 30 settembre, 30 novembre, 28 febbraio | Fatturazione elettronica |

| Conservazione registri | 10 anni | Digitale e cartacea |

Con il regime semplificato puoi dedurre i costi tipici di gestione (acquisti, servizi, consulenze, spese di rappresentanza nei limiti di legge) e accedere a deduzioni fiscali sulle perdite. Le spese sostenute per strumenti informatici, tecnologie digitali, formazione e aggiornamento professionale sono integralmente deducibili se correlate all’attività.

Per una gestione senza stress, affidarsi a FidoCommercialista significa poter aprire la Partita IVA in meno di 24 ore con tariffe chiare: 300 € a quadrimestre tutto incluso, gestione scadenze, consulente personale, dichiarazione dei redditi, bilancio e assistenza illimitata, senza costi nascosti. Puoi consultare in tempo reale dati, documenti e scadenze, ricevendo supporto costante su ogni aspetto contabile e fiscale.

Se gestisci una piccola impresa, un laboratorio artigiano o sei un lavoratore autonomo, il regime semplificato è costruito su misura per offrirti la semplicità della contabilità di cassa e la deducibilità piena dei costi. Per le startup, rappresenta la scelta più tempestiva per iniziare con la massima flessibilità e la sicurezza di una struttura leggerissima.

Richiedi ora una consulenza gratuita su FidoCommercialista per scoprire come ottimizzare ogni adempimento fiscale, pianificare le imposte, ricevere assistenza specializzata e sfruttare pienamente tutti i vantaggi del regime semplificato. Con la trasparenza delle tariffe e l’innovazione digitale, la gestione della Partita IVA diventa finalmente un’operazione efficiente, sicura e senza sorprese.

3. Partita IVA in Regime Ordinario

Il regime ordinario rappresenta la scelta obbligata per chi non può accedere a regimi agevolati o ha esigenze di gestione contabile più articolate. È il quadro fiscale adottato prevalentemente da società di capitali e professionisti con ricavi superiori alle soglie previste per il regime forfettario o semplificato.

Scegliendo il regime ordinario hai accesso a una deducibilità totale dei costi inerenti all’attività, la possibilità di usufruire delle deduzioni e detrazioni previste dalla normativa, oltre all’obbligo della redazione di bilancio secondo le regole del Codice Civile.

Tabella Riassuntiva: Caratteristiche principali del Regime Ordinario

| Voce | Descrizione |

|---|---|

| Soggetti interessati | Società di capitali, imprese individuali sopra determinate soglie, liberi professionisti |

| Obblighi contabili | Tenuta scritture contabili ordinarie, redazione bilancio, registri IVA, libro giornale |

| Aliquote fiscali | IRPEF per persone fisiche (scaglioni dal 23% al 43%), IRES per società (24%) |

| IVA | Liquidazione periodica e versamento |

| Deduzioni/Detrazioni | Integrali, secondo normativa vigente |

| Adempimenti periodici | Dichiarazioni fiscali, invio fatture elettroniche, comunicazione liquidazioni IVA |

Il carico amministrativo è rilevante: devi tenere il libro giornale, registri IVA, libro degli inventari e gestire tutte le scritture contabili previste dalla legge. La liquidazione dell’IVA avviene mensilmente o trimestralmente, mentre il calcolo dell’IRPEF segue sei scaglioni crescenti (23%, 25%, 35%, 43%). Per le società, l’IRES si stabilizza al 24% sugli utili netti.

Ecco un esempio pratico sul calcolo dell’IRPEF nel regime ordinario (dati 2026):

| Fascia di Reddito | Aliquota IRPEF | Imposta dovuta sulla fascia |

|---|---|---|

| fino a € 15.000 | 23% | 23% su € 15.000 |

| € 15.001 – € 28.000 | 25% | 25% sulla parte eccedente € 15.000 |

| € 28.001 – € 50.000 | 35% | 35% sulla parte eccedente € 28.000 |

| oltre € 50.001 | 43% | 43% sulla parte eccedente € 50.000 |

La gestione della deducibilità permette di scaricare tutti i costi aziendali documentati, dai compensi ai collaboratori agli acquisti strumentali, dalle spese di rappresentanza ai canoni di locazione, nelle percentuali previste dal TUIR (Testo Unico Imposte sui Redditi). L’imposta sui redditi si riduce proporzionalmente alla corretta gestione delle spese documentate; una pianificazione precisa è essenziale per limitare l’esposizione fiscale.

Le principali sanzioni per errori o omissioni in regime ordinario sono regolamentate dal D.Lgs. 471/1997. Ad esempio, l’omessa presentazione della dichiarazione IVA comporta una sanzione dal 120% al 240% dell’imposta dovuta, con un minimo di € 250. I ritardi nei versamenti IVA prevedono una sanzione base del 30%, oltre agli interessi legali (articolo 13 D.Lgs. 471/1997).

Tabella Sanzioni principali in Regime Ordinario

| Tipo Violazione | Articolo di Legge | Sanzione prevista (min-max) | Tempistiche di adeguamento |

|---|---|---|---|

| Omessa dichiarazione IVA | Art. 5 D.Lgs. 471/1997 | 120% – 240% imposta (min € 250) | Entro 90 giorni ridotta a 1/10 |

| Ritardo versamenti imposte | Art. 13 D.Lgs. 471/1997 | 30% importo non versato | Ridotta al 1%/1,5% entro 15/30 giorni |

| Irregolarità registri contabili | Art. 9 D.Lgs. 471/1997 | Da € 1.000 a € 8.000 | Correzione entro il periodo d’imposta |

Per accedere al regime ordinario devi presentare la dichiarazione di inizio attività all’Agenzia delle Entrate tramite modello AA9/12 (per persone fisiche) o AA7/10 (per società), allegando documentazione identificativa e scegliendo il corretto codice ATECO. La procedura può essere completata online con tempistiche variabili da 1 a 5 giorni per l’attivazione; la registrazione alla Camera di Commercio richiede ulteriori 2-7 giorni.

Steps Operativi: Apertura e Gestione Partita IVA Ordinaria

- Prepara i documenti anagrafici del titolare o rappresentante legale.

- Compila e invia il modello di inizio attività sul sito dell’Agenzia delle Entrate: modulistica ufficiale.

- Iscrizione al Registro Imprese della Camera di Commercio competente.

- Attivazione PEC e iscrizione INPS/INAIL se richiesto.

- Predisposizione dei registri contabili obbligatori; pianificazione delle scadenze fiscali.

Le principali spese obbligatorie comprendono l’imposta di bollo (€ 16 ogni 100 pagine di registri), i diritti camerali (€ 44 o più, secondo la provincia), eventuali compensi per servizi di consulenza. I costi per la gestione ordinaria variano a seconda delle dimensioni aziendali e del volume d’affari: per piccole imprese, i costi contabili possono partire da € 1.000 annui fino a superare i € 5.000 per realtà più strutturate.

Consigli su misura

Se sei un lavoratore autonomo con elevato volume d’affari, il regime ordinario consente la massima flessibilità sulle deduzioni. Per startup innovative è strategico valutare l’investimento iniziale e gli incentivi fiscali in fase di costituzione (credito d’imposta ricerca e sviluppo, super ammortamento). Se gestisci una piccola impresa, considera l’utilità di una piattaforma digitale per monitorare scadenze e ottimizzare i processi amministrativi.

L’adozione di strumenti come FidoCommercialista semplifica ogni adempimento: puoi aprire una Partita IVA ordinaria in meno di 24 ore, gestire ogni obbligo fiscale tramite una dashboard intuitiva e ricevere promemoria automatici per evitare sanzioni. I tuoi dati sono sempre accessibili via app, con report in tempo reale sull’andamento contabile e fiscale della tua attività.

Con FidoCommercialista disponi di un commercialista dedicato, specializzato in consulenze per professionisti, PMI e startup. Il servizio offre piani trasparenti, senza sorprese nascoste, e include tutto ciò che serve: consulenza continuativa, presa in carico delle dichiarazioni, preparazione bilancio e assistenza su tutti gli obblighi amministrativi.

Per imprese di piccole dimensioni o startup con regime ordinario, è proposta una gestione completamente digitale che elimina la burocrazia e ti garantisce tempistiche rapide e massima sicurezza.

Non rimandare le tue decisioni fiscali: prenota una consulenza gratuita su FidoCommercialista e scopri come semplificare e ottimizzare la gestione della tua Partita IVA ordinaria. Una scelta consapevole oggi significa risultati concreti e tangibili domani, con il pieno controllo su ogni aspetto fiscale e amministrativo.

Come Scegliere tra le Tipologie di Partita IVA

La scelta della tipologia di Partita IVA determina il tuo carico fiscale, le procedure amministrative, e il livello di flessibilità nella gestione della tua attività. Una valutazione precisa ti consente di ottimizzare costi, ridurre il rischio di errore e massimizzare i vantaggi fiscali previsti dalla legge.

Criteri di Scelta in Base all’Attività

Analizza attentamente la tua attività: settore di appartenenza, volume d’affari previsto, struttura dei costi e prospettive di crescita sono elementi chiave. Il regime forfettario, regolato dalla L. 190/2014 art. 1 commi 54-89, è perfetto se prevedi ricavi annui fino a 85.000 euro e costi contenuti, consentendo un’imposta sostitutiva fissa del 15% – ridotta al 5% per i primi 5 anni in presenza dei requisiti oggettivi.

Per chi gestisce costi più elevati o prevede ricavi superiori, i regimi semplificato e ordinario offrono maggiori possibilità di deduzione e detrazione. Consulta la tabella sottostante per confrontare rapidamente le caratteristiche:

| Regime | Limite Ricavi | Aliquota | IVA | Deducibilità Costi | Obblighi contabili |

|---|---|---|---|---|---|

| Forfettario | 85.000 € | 5-15% | No | No | Minimi |

| Semplificato | 500.000/700.000 € | IRPEF | Sì | Sì | Medie |

| Ordinario | Oltre 700.000 € | IRPEF/IRES | Sì | Sì | Massimi, con bilancio |

Per esigenze più evolute, come team strutturati o investimenti importanti, valuta opzioni societarie e considera la consulenza di un esperto per scenari personalizzati. FidoCommercialista offre un servizio di apertura Partita IVA in 24 ore, gestione digitale completa e consulenza continuativa con un commercialista dedicato.

Errori Comuni da Evitare

Ignorare i limiti di ricavo o applicare il regime sbagliato può comportare gravi conseguenze: la decadenza dal regime agevolato, sanzioni amministrative da 250 fino a 2.000 euro secondo l’articolo 6, comma 1, D.lgs 471/1997 e accertamenti fiscali retroattivi con maggiorazioni. Fai attenzione anche a non trascurare le scadenze: un ritardo nei versamenti comporta interessi pari al 4% annuo e sanzioni amministrative automatiche.

Molti commettono l’errore di sottovalutare la gestione delle fatture e delle comunicazioni obbligatorie. Ad esempio, la mancata emissione della fattura elettronica entro 12 giorni prevede una sanzione pari al 90% dell’imposta, come specificato dall’art. 6 D.lgs 471/97. Utilizza strumenti come la piattaforma FidoCommercialista, che ti consente fatturazione elettronica illimitata, monitoraggio scadenze e consulto costante per evitare errori fatali.

Evita di improvvisare: affidati a professionisti che possano offrirti simulazioni personalizzate e accesso diretto a tutti i moduli e istruzioni ufficiali. Approfondisci i vantaggi di una gestione digitale integrata, consulta le tariffe trasparenti di FidoCommercialista – a partire da 264 € all’anno per il regime forfettario – per abbandonare l’incertezza, risparmiare e non temere mai più multe o irregolarità fiscali. Per qualsiasi dubbio, richiedi una consulenza gratuita per un’analisi dettagliata della tua situazione e ricevi un piano d’azione su misura.

Aspetti Fiscali e Contributivi

Le tre principali tipologie di Partita IVA — forfettario, semplificato e ordinario — comportano obblighi fiscali e contributivi molto differenti. Scegliere il regime più adatto cambia drasticamente modalità e tempi di dichiarazione dei redditi, gestione degli obblighi previdenziali, agevolazioni accessibili e rischi di sanzioni.

Implicazioni sulla Dichiarazione dei Redditi

Nel regime forfettario, la semplificazione fiscale è massima: l’imposta sostitutiva si applica su una base imponibile calcolata secondo il coefficiente di redditività ATECO (ad esempio, 78% per i professionisti). L’aliquota ordinaria è 15%, che può scendere al 5% per le nuove attività nei primi cinque anni, ai sensi della Legge 190/2014 art. 1 commi 54‐89.

| Regime | Modalità dichiarazione | Imposta | Scadenze principali | Agevolazioni |

|---|---|---|---|---|

| Forfettario | Quadro LM Modello Redditi PF | Sostitutiva | 30/06, 30/11 | Aliquota ridotta 5-15% |

| Semplificato | Modello Redditi PF/Soc. | IRPEF | 30/06, 30/11, 16/12 | Deduzioni relative ai costi |

| Ordinario | Modello Redditi PF/Soc. | IRPEF | 30/06, 30/11, 16/12 | Detr. su costi e IVA |

In regime semplificato e ordinario, dichiari il reddito effettivo detraendo costi documentati e versando l’IRPEF secondo gli scaglioni progressivi (fino al 43% oltre €50.000). Gli errori, come omessa dichiarazione o ritardi, causano sanzioni tra il 120% e il 240% dell’imposta evasa, secondo art. 1 D.Lgs. 471/1997.

I costi documentati (utenze, materiale, spese veicolo, assicurazioni) sono completamente deducibili solo nei regimi semplificato e ordinario. Fai attenzione alle scadenze fiscali: la dichiarazione tardiva comporta sanzioni fisse da €250 a €1.000.

Sfrutta strumenti come la piattaforma digitale FidoCommercialista per gestire le scadenze e l’invio automatico delle dichiarazioni, evitando errori e sanzioni.

Gestione dei Contributi Previdenziali

La gestione dei contributi varia profondamente a seconda del regime e della tipologia di attività. Se sei un professionista iscritto a una cassa privata (esempio: INARCASSA, ENPAP, Cassa Forense), versi contributi secondo le aliquote e i minimi fissati annualmente da ciascun ente.

Per artigiani e commercianti iscritti all’INPS Gestione IVS occorre distinguere tra contributi fissi (circa €4.500 annui per il 2024, obbligatori indipendentemente dal fatturato) e variabili (24% sul reddito eccedente il minimale, aggiornato a €17.504 per il 2024 – art. 1, comma 13, Legge 233/1990).

| Categoria | Contributo fisso annuo | Contributo variabile | Soglia minimale (2024) | Aliquota 2024 | Modalità versamento |

|---|---|---|---|---|---|

| Artigiani/Commercianti | €4.504,08 | 24% oltre €17.504 | €17.504 | 24% | F24 in 4 rate: 16/5, 20/8, 16/11, 16/2 |

| Professionisti gestione separata | Nessuno (solo % sul reddito) | 26,07-33,72% | Nessuna | Variabile | F24 e autodichiarazione |

Se non versi entro la scadenza, la sanzione INPS è il 30% dell’importo dovuto, a cui si aggiungono interessi di mora (0,10% mensile, ex art. 116, Legge 388/2000).

Affidandoti ai servizi digitali di FidoCommercialista, puoi monitorare in tempo reale la posizione contributiva, ricevere reminder e gestire ogni adempimento senza rischiare costose sanzioni per omissioni o errori. Puoi consultare, scaricare e stampare modelli F24 direttamente dall’app, con il supporto personalizzato di un commercialista dedicato.

Non sottovalutare l’importanza di una pianificazione accurata: errori nella determinazione o nel versamento dei contributi comportano, oltre a sanzioni, il rischio di perdita di copertura assicurativa e pregiudicano la posizione previdenziale. Per ogni dubbio o esigenza specifica, richiedi una consulenza gratuita direttamente su FidoCommercialista per trovare la soluzione ottimale su misura per la tua situazione.

Conclusioni – Tutto Quello Che Dovevi Sapere Sulle Tipologie di Partite IVA, Adesso Lo Sai!

Scegliere la tipologia di Partita IVA più adatta è un passo fondamentale per la tua attività. Ogni regime fiscale in Italia impone regole, costi e adempimenti differenti, con impatti concreti su reddito, deduzioni e prospettive di crescita.

Ecco una panoramica comparativa aggiornata:

| Tipologia | Imposta Principale | Limite Ricavi (€) | Deduzioni/Detrazioni | Contributi INPS | Sanzioni per Inadempienza |

|---|---|---|---|---|---|

| Forfettario | 5%/15% | 85.000 | Spese forfettarie 22-78% | Gestione separata/art.Com. | 30%-240% imposta dovuta (Art.13 D.lgs.472/97) |

| Semplificato | IRPEF a scaglioni | 500.000 (beni) | Deduzione analitica spese | Gestione commercianti | Min. 250€ per tardiva, maggiorazioni progressive |

| Ordinario | IRPEF/ IRES | Nessun limite | Deducibilità completa | INPS obbligatoria | Interesse legale + sanzioni proporzionali |

Nota: i limiti di ricavi, aliquote e percentuali sono aggiornati a Legge di Bilancio 2024.

Ogni regime presenta vantaggi e criticità. Nel regime forfettario, l’aliquota ridotta (5% per primi 5 anni poi 15%) garantisce semplicità e risparmio, ma limita la detrazione di costi e l’accesso a detrazioni IVA. Il semplificato consente deduzioni analitiche e gestione più dinamica, pur richiedendo obblighi documentali accurati. L’ordinario è adatto a imprese strutturate, con deduzioni e pianificazione fiscale avanzata, ma implica una gestione amministrativa articolata.

Esempio pratico: con un fatturato di 30.000 €, nel forfettario pagheresti il 5% su un reddito imponibile calcolato applicando il coefficiente di redditività (esempio: 78% per consulenti, imponibile 23.400 € – imposta 1.170 €). Nel semplificato, deduci tutte le spese effettivamente sostenute. In ordinario, applichi la metodologia ordinaria IRPEF o IRES, con deduzione integrale dei costi.

Sanzioni e regole: Se ometti la dichiarazione, rischi sanzioni dal 120% al 240% delle imposte evase secondo Art. 13 D.lgs. 471/1997. La mancata fatturazione comporta penalità minime di 250 €, maggiorate in base al danno erariale.

Agevolazioni fiscali: Per le startup innovative iscritte in Sez. speciale CCIAA, è prevista l’esenzione dai contributi INPS per 3 anni (D.L. 179/2012). I lavoratori autonomi possono accedere a deduzioni per spese professionali fino al 100%.

Procedura operativa:

- Accedi al portale dell’Agenzia delle Entrate: apri la tua Partita IVA.

- Compila il modello AA9/12 online; servono SPID, dati anagrafici e attività.

- Tempi di attivazione: standard 2-5 giorni lavorativi, con emissione immediata del numero di Partita IVA.

- Costo amministrativo: gratuito, ma obbligatoria apertura posizione INPS.

- Registra l’attività su INPS, Camera di Commercio (per attività soggette), SUAP (se richiesto).

Per ottimizzare la gestione e risolvere dubbi, affidati a soluzioni come FidoCommercialista. Con un costo fisso chiaro – 264 € l’anno per forfettario, 300 € a quadrimestre per semplificato – hai apertura in 24 ore, consulente dedicato, contabilità digitale senza adempimenti, notifiche automatiche e fatturazione elettronica illimitata.

Ogni servizio include dichiarazioni, gestione bilanci, assistenza continua e consulenze personalizzate. Nessun costo nascosto. Consulta il sito FidoCommercialista e richiedi ora la consulenza gratuita: potrai eliminare incertezze, ridurre rischi e massimizzare i vantaggi fiscali per la tua attività.

Vuoi Aprire Partita IVA o Costituire Una Società? Con FidoCommercialista Puoi, Online!

Se hai deciso di avviare un’attività come libero professionista o costituire una qualsiasi tipologia di società, noi di FidoCommercialista siamo qui per semplificare ogni fase del processo.

Grazie alla nostra piattaforma completamente digitale e al supporto continuo di un commercialista online dedicato, ti garantiamo rapidità, trasparenza e massima efficienza, lasciandoti libero di concentrarti sul tuo progetto imprenditoriale.

Aprire una Partita IVA con noi è un processo semplice e veloce: in sole 24 ore, potrai essere operativo e iniziare la tua attività senza complicazioni.

Il nostro servizio è progettato per supportarti nella scelta del regime fiscale più adatto alle tue esigenze, come il regime forfettario o il regime semplificato, che offre vantaggi fiscali significativi, inclusa una tassazione semplificata e agevolata.

| Servizio | Cosa Include | Costo |

|---|---|---|

| Apertura Partita IVA | Registrazione presso Agenzia delle Entrate, consulenza sul regime fiscale | Gratis, inclusa in tutti i piani |

| Gestione Regime Forfettario | Gestione fiscale completa, monitoraggio delle scadenze, consulenza fiscale personalizzata, fatturazione elettronica. | €264 + IVA/anno |

| Gestione Regime Semplificato | Contabilità avanzata, dichiarazioni fiscali, accesso a report e monitoraggio in tempo reale. | €300 + IVA/quadrimestre |

Se invece desideri costituire una società, come una Srl o una Srls, possiamo occuparci di tutto: dalla redazione dello statuto e dell’atto costitutivo alla registrazione presso il Registro delle Imprese e l’Agenzia delle Entrate.

Con il nostro servizio, risparmi tempo e denaro, grazie alla nostra rete di notai partner che garantisce un processo snello e ottimizzato.

| Servizio | Cosa Include | Costo |

|---|---|---|

| Costituzione Società (Srl, Srls, Startup Innovativa) | Redazione dello statuto, atto costitutivo, registrazione presso Agenzia delle Entrate e Registro Imprese, apertura Partita IVA. | €99 + IVA + spese notarili |

| Gestione Contabile Società | Dichiarazioni fiscali, bilanci, gestione completa delle scadenze e consulenza fiscale dedicata. | €499 + IVA/quadrimestre |

I costi di costituzione includono €99 + IVA per i nostri servizi, oltre alle spese notarili e alle imposte di legge.

Collaboriamo con notai esperti per ridurre i tempi e ottimizzare i costi, consentendoti di avviare la tua società senza complicazioni.

Perché scegliere FidoCommercialista?

Scegliere noi significa affidarsi a una soluzione completa e innovativa che ti accompagna in ogni fase del tuo percorso imprenditoriale.

Con un commercialista dedicato e strumenti digitali avanzati, avrai sempre sotto controllo la tua situazione fiscale e contabile, con accesso in tempo reale ai tuoi dati e promemoria automatici per tutte le scadenze.

| Vantaggi | Descrizione |

|---|---|

| Velocità | Apertura Partita IVA in 24 ore e costituzione società in tempi brevi. |

| Supporto Continuo | Un commercialista dedicato sempre disponibile per rispondere alle tue domande e gestire le tue esigenze. |

| Gestione Online | Piattaforma digitale per monitorare i dati fiscali in tempo reale e conservare tutti i documenti. |

| Convenienza | Prezzi competitivi e trasparenti, con risparmi significativi rispetto ai metodi tradizionali. |

Prenotare una consulenza fiscale gratuita con noi è il primo passo per avviare la tua attività.

Durante questa consulenza, analizzeremo la tua situazione e ti guideremo nella scelta del regime fiscale o della forma societaria più adatta alle tue esigenze.

Una volta definito il piano, ci occuperemo noi di tutta la documentazione e delle pratiche necessarie, consentendoti di iniziare subito il tuo progetto.

Con FidoCommercialista, avviare e gestire la tua attività non è mai stato così semplice.

Siamo qui per te in ogni fase, offrendo soluzioni su misura per le tue esigenze e garantendo che ogni aspetto fiscale e amministrativo sia gestito con precisione e competenza.

Contattaci oggi stesso per iniziare il tuo percorso imprenditoriale con il piede giusto!

Domande Frequenti Sulle Varie Tipologie Di Partita IVA (2026)

Affrontare la scelta tra regime forfettario, semplificato o ordinario richiede una conoscenza dettagliata dei vantaggi fiscali, delle categorie professionali ammesse e delle procedure operative. Comprendere le differenze strutturali e normative tra i regimi è la chiave per ottimizzare la gestione fiscale e ridurre al minimo rischi e costi.

Quali sono le differenze tra la partita IVA ordinaria e quella semplificata?

La partita IVA in regime ordinario si distingue per una contabilità completa, obblighi IVA dettagliati, bilancio d’esercizio e applicazione dell’IRPEF a scaglioni crescenti. Il regime semplificato, invece, offre una contabilità alleggerita e una liquidazione IVA più snella, spesso preferita dalle micro e piccole imprese con ricavi inferiori a €500.000 (servizi) o €800.000 (altre attività).

Di seguito una tabella riassuntiva delle differenze principali:

| Voce | Ordinario | Semplificato |

|---|---|---|

| Obblighi Contabili | Bilancio completo, scritture obbligatorie | Registri IVA e dei corrispettivi |

| Limiti Ricavi | Nessuno | €500.000 (servizi) / €800.000 (altro) |

| Liquidazione IVA | Mensile/trimestrale, detrazione completa | Semplificata, senza detrazione su alcune spese |

| IRPEF | A scaglioni progressivi (23-43%) | A scaglioni progressivi (23-43%) |

La scelta va calibrata sulle dimensioni dell’attività, sui costi deducibili e sulla struttura amministrativa. Hai bisogno di una strategia personalizzata o vuoi risparmiare? Con FidoCommercialista puoi affidare tutto a un esperto a partire da €300 a quadrimestre con gestione su piattaforma digitale.

Come si apre una partita IVA nel regime forfettario?

Il procedimento di apertura della partita IVA in regime forfettario è snello e completamente digitale. Occorre:

- Compilare il modello AA9/12 dell’Agenzia delle Entrate.

- Indicare il Codice ATECO corretto per la propria attività.

- Trasmettere la richiesta telematicamente tramite Fisconline/Entratel o tramite intermediario abilitato (commercialista).

Costi amministrativi: zero. L’attivazione è gratuita se svolta in autonomia, mentre con piattaforme evolute come FidoCommercialista puoi avviare tutto in 24 ore, con consulente dedicato, a soli €264 l’anno, comprensivi di gestione fiscale, dichiarazione, fatturazione elettronica e assistenza.

Tabella operativa:

| Fase | Tempistica | Costo |

|---|---|---|

| Invio Modello AA9/12 | Subito | Gratuito |

| Ricezione attribuzione | 24-48h | Gratuito |

| Apertura tramite Fido | 24h | €264/anno |

Scarica il modulo ufficiale: Modello AA9/12

Cosa si intende per partita IVA forfettaria e quali sono i vantaggi?

Il regime forfettario (Legge 190/2014 e s.m.i., art. 1 commi da 54 a 89) è riservato a chi ha ricavi fino a €85.000 annui. Prevede tassazione agevolata al 5% per i primi 5 anni (per chi rispetta i requisiti di nuova attività), poi un’aliquota ordinaria del 15%. Non è prevista IVA, né ritenuta d’acconto, con esonero dall’obbligo di liquidazioni e comunicazioni periodiche IVA.

Dettaglio vantaggi:

- Tassazione: 5%/15% sull’imponibile forfettario calcolato con un coefficiente di redditività (tra 40 e 86% in base all’attività).

- Contributi INPS: calcolati solo sulla base imponibile forfettaria; possibilità di riduzione del 35%.

- Adempimenti ridotti: niente registri IVA, fatturazione elettronica facoltativa (obbligatoria dal 2024), esonero da studi di settore.

Tabella sintetica:

| Vantaggio | Dettaglio |

|---|---|

| Aliquota imposta sostitutiva | 5% (primi 5 anni) / 15% |

| Limite ricavi | €85.000 |

| Coefficienti di redditività | Dal 40% (professioni) al 86% (commercio) |

| INPS Gestione separata/professionisti | Contributi su reddito forfettario con possibile riduzione |

Vuoi massimizzare il risparmio? Scopri la simulazione personalizzata su FidoCommercialista, con consulenza gratuita.

Quali categorie professionali possono adottare la partita IVA ordinaria?

Il regime ordinario è obbligatorio per società di capitali (S.r.l., S.p.A.), società di persone sopra soglia ricavi e imprese individuali che superano i limiti previsti dagli altri regimi. È indicato per attività ad alta incidenza di costi deducibili, strutture aziendali complesse e professionisti che gestiscono molteplici collaboratori o dipendenti.

Esempi pratici:

- Studi associati di consulenza fiscale, legale o ingegneristica.

- Imprese di costruzioni con ricavi > €800.000.

- Società di servizi con molte operazioni intra-UE.

Vantaggi:

- Detraibilità totale delle spese, compensazione crediti IVA, pieno accesso agli strumenti di pianificazione fiscale avanzata.

Se rientri in questa categoria e vuoi un supporto dedicato, hai la possibilità di gestire tutto tramite piattaforma digitale con FidoCommercialista, avendo accesso Illimitato ai servizi di consulenza e amministrazione.

Qual è la procedura per verificare la validità di una partita IVA?

Puoi verificare la validità di una partita IVA italiana attraverso il servizio “Verifica Partita IVA” dell’Agenzia delle Entrate. Per operazioni europee, utilizza la banca dati VIES: VIES – Commissione Europea.

Procedura:

- Inserisci il numero di partita IVA nel modulo online.

- Visualizza immediatamente lo stato di validità.

- In caso di anomalia, la mancata validità può comportare sanzioni (art. 6 D.Lgs. 471/1997: da €250 a €2.000).

Ricorda: effettuare il controllo prima di emettere o ricevere fatture è fondamentale per evitare respingimenti e sanzioni.

Esistono agevolazioni per i giovani che aprono una partita IVA?

Sì. Il regime forfettario è il più vantaggioso e accessibile per gli under 35, offrendo:

- Aliquota ridotta al 5% per i primi 5 anni.

- Accesso alla riduzione dei contributi INPS del 35% (art. 1, comma 77, Legge 190/2014).

- Esenzione bollo e diritti camerali per start-up innovative (Decreto Crescita 2012, art. 26).

- Incentivi regionali/PNI per giovani imprenditori.

Esempio di calcolo:

Se apri una partita IVA come consulente e generi €20.000 di ricavi:

- Coefficiente redditività: 78%.

- Reddito imponibile: €15.600.

- Imposta sostitutiva 5%: €780.

- Contributi INPS ridotti: €3.762 (verso gestione separata).

Tabella riassuntiva agevolazioni:

| Benefit Giovani | Dettaglio |

|---|---|

| Aliquota IMPOSTA | 5% per 5 anni (<35 anni) |

| Riduzione contributi | 35% INPS gestione separata |

| Esenzione diritti | Start-up innovative: esonero primi 5 anni |

| Bonus statali/regionali | Credito d’imposta, incentivi autoimpiego |

Per una gestione rapida e senza complicazioni, FidoCommercialista ti permette di aprire la partita IVA digitale in 24 ore, affidandoti a un team di esperti che ti accompagnerà passo dopo passo: dalla scelta iniziale fino all’ottimizzazione fiscale su misura per te. Prenota subito una consulenza gratuita per ricevere risposte personalizzate.