In un contesto economico sempre più dinamico, dove l’indipendenza professionale è diventata una scelta strategica per milioni di italiani, la Partita IVA in regime forfettario si conferma come la soluzione fiscale più accessibile, vantaggiosa e sostenibile per iniziare — o consolidare — un’attività autonoma.

Si tratta di un regime agevolato creato per semplificare la vita fiscale dei professionisti, freelance, artigiani, commercianti e piccoli imprenditori individuali.

Un’opzione capace di ridurre drasticamente gli adempimenti contabili, abbattere il carico fiscale e offrire massima trasparenza nella pianificazione delle proprie entrate e uscite.

In poche parole: meno tasse, meno burocrazia, più tempo per lavorare davvero sul tuo business.

Ma attenzione: dietro l’apparente semplicità del regime forfettario si nascondono regole precise, vincoli da rispettare e opportunità da cogliere con strategia.

Perché se da un lato il forfettario permette di accedere a un’imposta sostitutiva agevolata (5% o 15%), dall’altro impone limiti ben definiti su fatturato, collaborazioni, beni strumentali e redditi da lavoro dipendente.

Ed è proprio qui che entra in gioco la conoscenza.

In questa guida completa ti accompagneremo passo dopo passo alla scoperta della partita iva in regime forfettario, spiegandoti nel dettaglio:

- Che cos’è il regime forfettario e perché rappresenta una svolta fiscale per migliaia di partite IVA;

- Quali sono i requisiti di accesso e le condizioni per mantenere il regime nel tempo;

- Come aprire correttamente una Partita IVA forfettaria nel 2026, evitando errori o omissioni;

- Quali tasse e contributi dovrai versare, e con quali scadenze;

- Come gestire la contabilità quotidiana e quali sono gli adempimenti reali da rispettare;

- Quali vantaggi concreti puoi ottenere in termini di risparmio fiscale e semplificazione operativa;

- Cosa cambia se superi i limiti previsti e come affrontare il passaggio ad altri regimi fiscali;

- E infine, come FidoCommercialista può aiutarti ad aprire e gestire la tua attività in modo digitale, veloce e senza pensieri.

Il tutto con esempi pratici, calcoli aggiornati, tabelle comparative e un linguaggio chiaro ma tecnicamente impeccabile, come da standard di FidoCommercialista.

Il nostro obiettivo è fornirti una visione completa, professionale e realmente utile, per guidarti in ogni decisione fiscale legata alla tua Partita IVA.

Se stai valutando di metterti in proprio magari iniziando un’attività che ti permette di guadagnare soldi online o vuoi semplicemente ottimizzare la tua posizione fiscale, questa guida è lo strumento che ti serve per partire con il piede giusto — senza incertezze, senza rischi, senza errori.

Preparati a scoprire ogni aspetto della Partita IVA forfettaria.

Conoscere significa decidere con lucidità.

E decidere con lucidità, significa risparmiare tempo, denaro e preoccupazioni.

Concetti Chiave – La Partita IVA Forfettaria in Pillole

- Il regime forfettario permette di pagare un’imposta sostitutiva del 15% o del 5% per i primi cinque anni di nuova attività, con notevoli semplificazioni amministrative.

- Per accedere al regime è necessario rispettare limiti precisi: fatturato sotto 85.000 euro e spese per collaboratori inferiori a 20.000 euro annui.

- I costi di apertura variano da zero a circa 600 euro, a seconda che si proceda autonomamente o ci si affidi a un commercialista per la gestione delle pratiche.

Regime Forfettario: Cos’è, Come Funziona, Limiti, Vantaggi e Svantaggi (2026)

Il Regime Forfettario rappresenta una particolare modalità di tassazione introdotta dalla Legge n. 190/2014 (art. 1, commi 54-89), pensata specificamente per agevolare lavoratori autonomi e piccoli imprenditori nella gestione fiscale della propria attività.

Si tratta di un regime fiscale estremamente semplificato che prevede un’unica imposta sostitutiva sul reddito imponibile, calcolato con un metodo forfettario, basato su coefficienti predeterminati che variano a seconda del settore economico.

La scelta di aderire a questo regime è sempre più frequente in Italia e, secondo i dati MEF pubblicati il 12 febbraio 2026 (Osservatorio Partite IVA), nel 2025 quasi una nuova Partita IVA su due (48,5%) ha adottato il regime forfettario, attratta da minori oneri burocratici e da un potenziale risparmio fiscale.

Come Funziona Esattamente il Regime Forfettario?

Il meccanismo di funzionamento del regime forfettario è molto semplice e si basa su un concetto chiave: l’imposta sostitutiva.

Questa imposta sostituisce integralmente IRPEF, addizionali regionali e comunali, e IRAP, semplificando drasticamente gli adempimenti fiscali rispetto a quelli previsti nei regimi ordinari.

L’imposta sostitutiva ha due aliquote possibili:

- 15% (aliquota standard)

- 5% (aliquota agevolata per i primi cinque anni di attività, riservata alle start-up)

Per calcolare il reddito imponibile, il regime forfettario non richiede di tenere traccia dei costi sostenuti, ma si basa sulla sola applicazione di un coefficiente di redditività che varia secondo la tipologia di attività svolta.

La formula per il calcolo del reddito imponibile nel regime forfettario è la seguente:

Reddito imponibile = Fatturato annuo lordo x Coefficiente di redditivita

Questo semplice sistema di calcolo rende immediatamente comprensibile il vantaggio economico e gestionale che deriva dall’adesione al regime.

Limiti di Fatturato e Soglie del Regime Forfettario (2026)

Uno degli aspetti cruciali per valutare la convenienza di questo regime fiscale riguarda i limiti che, se superati, comportano obbligatoriamente l’uscita dal regime.

I principali limiti economici previsti per il 2026 sono:

- Limite di fatturato annuo: 85.000 euro (superando questa soglia fino a 100.000 euro, si passa al regime ordinario dall’anno successivo; superandola oltre i 100.000 euro, l’uscita è immediata nello stesso anno fiscale in corso).

- Limite massimo spese personale dipendente o collaboratori: 20.000 euro annui (oltre questa soglia, obbligo di passaggio al regime ordinario dal successivo anno fiscale).

- Limite investimenti in beni strumentali: 20.000 euro annui (superare tale cifra comporta l’uscita immediata dal regime).

Questi limiti di fatturato, personale e investimenti sono studiati appositamente per indirizzare il regime ai contribuenti con un’attività economica di dimensioni contenute.

Il limite di fatturato è il principale parametro di riferimento per la permanenza e il monitoraggio annuale è obbligatorio per non incorrere in sanzioni amministrative o in cambi di regime forzati.

Superare i limiti comporta un incremento sensibile delle imposte da pagare, poiché nel regime/semplificato ordinario l’aliquota minima IRPEF applicata è del 23%, arrivando fino al 43% per i redditi superiori a 50.000 euro annui.

Vantaggi del Regime Forfettario – Quali Sono?

I principali vantaggi del regime forfettario sono numerosi e molto concreti, e rappresentano il vero motivo per cui tantissimi lavoratori autonomi lo scelgono:

- Imposta sostitutiva ridotta: l’aliquota unica consente un notevole risparmio fiscale, specialmente nella fase iniziale dell’attività.

- Semplificazione fiscale: niente dichiarazioni IVA annuali, nessun obbligo di registri IVA o studi di settore.

- Competitività: i prezzi applicati ai clienti privati risultano più bassi poiché non soggetti ad IVA.

- Riduzione dei contributi previdenziali: per commercianti e artigiani esiste una riduzione contributiva del 35%, confermata anche per il 2026, portando la quota annuale minima INPS da circa 4.500 euro a circa 2.900 euro annui – e per la prima volta è stata introdotta anche una riduzione del 50% sui contributi da versare per chi si iscrive per la prima alla cassa artigiani o commercianti nel 2025.

Questi vantaggi producono un’immediata riduzione delle imposte e dei costi amministrativi, favorendo la concentrazione dell’imprenditore sulla propria attività principale e sulle strategie di crescita aziendale.

Svantaggi del Regime Forfettario – C’è Ne Sono?

Tuttavia, il regime forfettario non è privo di limiti strutturali, che devono essere valutati attentamente da chi ha molte spese aziendali:

- Impossibilità di detrazione IVA: penalizzante per chi sostiene elevati costi con IVA.

- Mancata deduzione analitica dei costi: potrebbe risultare penalizzante per attività con costi elevati.

- Limitazioni societarie: è vietata la partecipazione in società di persone, limitando eventuali strategie di espansione imprenditoriale tramite partnership.

Questi fattori vanno ponderati accuratamente prima di optare definitivamente per questo regime fiscale.

Confronto sintetico fra regime ordinario e regime forfettario

| Aspetto fiscale | Regime Forfettario | Regime Ordinario |

|---|---|---|

| Tassazione | Fissa (15% o 5%) | Progressiva (23-43%) |

| IVA applicata | No | Sì |

| Deduzione costi | Forfettaria | Analitica |

| Soglia di fatturato annua | 85.000 € | Nessun limite |

Questo confronto immediato chiarisce ulteriormente come il regime forfettario sia vantaggioso soprattutto nelle fasi iniziali e intermedie della vita aziendale, con una struttura dei costi relativamente semplice e prevedibile.

Alla luce di tutto ciò, diventa evidente come il regime forfettario sia una soluzione ottimale e vantaggiosa per chi desidera avviare o gestire un’attività in maniera efficiente, con minore burocrazia e una tassazione decisamente più vantaggiosa rispetto al regime ordinario.

Partita IVA Forfettaria – Tutti i Requisiti di Accesso da Rispettare nel 2026

Aprire una Partita IVA in regime forfettario non è un diritto automatico ma una facoltà condizionata al rispetto di requisiti oggettivi e soggettivi definiti dalla normativa fiscale.

Il regime forfettario, introdotto dalla Legge 190/2014 (commi 54-89), è riservato a persone fisiche che esercitano attività d’impresa, arte o professione in forma individuale, a condizione che soddisfino ogni criterio previsto dalla legge, anche solo uno dei quali, se non rispettato, impedisce l’accesso al regime o ne comporta la cessazione automatica.

Ecco una rapida panoramica dei requisiti da rispettare per l’accesso al forfettario:

| Requisito | Valore / Condizione da rispettare |

|---|---|

| Ricavi o compensi percepiti | ≤ 85.000€ |

| Spese per collaboratori o dipendenti | ≤ 20.000€ |

| Reddito da lavoro dipendente | ≤ 35.000€ nell’anno precedente |

| Partecipazioni in società di persone / SRL | Non consentite, se con controllo o attività riconducibile |

| Partecipazione ad associazioni / imprese familiari | Non ammessa |

| Avvalersi di regimi speciali IVA | Non ammesso |

| Residenza fiscale | In Italia o UE/SEE (con 75% reddito prodotto in Italia) |

Analizziamoli ora singolarmente in modo esaustivo e dettagliato.

1. Ricavi o compensi annui non superiori a 85.000 euro

Il primo limite fondamentale per poter accedere al regime forfettario è quello del volume dei ricavi o compensi percepiti nell’anno precedente, che non deve superare la soglia degli 85.000 euro annui.

Questo tetto si applica all’ammontare complessivo degli incassi realizzati, indipendentemente dal numero di attività esercitate, e vale sia per prestazioni professionali sia per vendite di beni.

Il dato rilevante è l’incasso effettivo, secondo il principio di cassa: fanno fede solo i corrispettivi incassati, non quelli semplicemente fatturati.

Pertanto, se una fattura emessa a dicembre viene incassata a gennaio, il relativo importo va computato nell’anno successivo.

Superare la soglia anche di un solo euro comporta l’automatica esclusione dal regime forfettario a partire dall’anno successivo.

E se si superano i 100.000 euro?

In tal caso, l’effetto è immediato e retroattivo: si perdono i benefici del regime già a partire dall’anno stesso in cui si verifica lo sforamento, con obbligo di applicazione dell’IVA e delle ritenute d’acconto fin da quel momento.

2. Spese per lavoro accessorio, dipendenti e collaboratori inferiori a 20.000 euro

Un altro requisito oggettivo riguarda le spese sostenute nell’anno precedente per lavoro dipendente o collaborazioni, che non devono superare i 20.000 euro complessivi.

Questo tetto comprende:

- Compensi lordi corrisposti a dipendenti e collaboratori

- TFR, contributi previdenziali e assistenziali

- Spese per lavoro accessorio o prestazioni occasionali

È importante sottolineare che anche i compensi corrisposti a collaboratori esterni con Partita IVA devono essere conteggiati, se questi prestano la loro opera in forma continuativa e strutturata all’interno dell’attività.

L’Agenzia delle Entrate considera l’ammontare complessivo e non distingue tra tipologia contrattuale: il criterio è quantitativo e oggettivo.

Il mancato rispetto di questo limite determina l’impossibilità di accedere al regime forfettario o l’uscita obbligatoria nell’anno successivo.

3. Assenza di partecipazioni incompatibili

Il regime forfettario è incompatibile con una serie di partecipazioni in società, che la normativa individua con precisione.

Il contribuente, al momento della richiesta di apertura della Partita IVA e durante l’intera permanenza nel regime, non deve essere:

- Socio in società di persone (SNC, SAS, SS)

- Associato in studi professionali o associazioni tra professionisti

- Titolare di quote di controllo, diretto o indiretto, in SRL che esercitano attività riconducibili a quella svolta in proprio

- Collaboratore familiare in imprese familiari

Queste condizioni sono ostative perché presuppongono una forma di attività collettiva o un’evidente sovrapposizione tra attività esercitata in proprio e quella esercitata tramite soggetti giuridici separati.

Fanno eccezione solo le partecipazioni non di controllo in società di capitali che non esercitano l’attività riconducibile a quella personale del titolare.

4. Reddito da lavoro dipendente inferiore a 35.000 euro

Uno dei vincoli più insidiosi per chi svolge anche attività di lavoro subordinato è rappresentato dalla soglia reddituale.

Se nel corso dell’anno precedente alla richiesta di apertura della Partita IVA il contribuente ha percepito un reddito da lavoro dipendente superiore a 35.000 euro lordi, non potrà accedere al forfettario.

Questo limite si applica anche ai redditi assimilati al lavoro dipendente, come ad esempio collaborazioni coordinate e continuative.

Il superamento di tale soglia è causa di esclusione immediata.

5. Non avvalersi di regimi speciali ai fini IVA o di determinazione forfettaria del reddito

Per aderire al regime forfettario è necessario non avvalersi di regimi speciali IVA o di regimi forfetari diversi da quello previsto dalla Legge 190/2014.

I principali regimi esclusi sono:

- Regime speciale per agricoltura e pesca (art. 34 e 34-bis DPR 633/72)

- Regime per le agenzie di viaggio e turismo (art. 74-ter)

- Regime del margine (beni usati, antiquariato, oggetti d’arte – art. 36)

- Regimi forfetari delle attività agricole connesse

Chi esercita attività soggette a tali regimi non può in alcun modo aderire al regime forfettario.

6. Residenza fiscale in Italia o in Paesi UE/SEE con almeno il 75% del reddito prodotto in Italia

La residenza fiscale in Italia è requisito imprescindibile per aprire la Partita IVA in regime forfettario.

Tuttavia, possono aderire anche soggetti residenti in Stati dell’Unione Europea o aderenti allo Spazio Economico Europeo, a condizione che:

- producano almeno il 75% del reddito complessivo in Italia

- il Paese di residenza garantisca un adeguato scambio di informazioni fiscali con l’Italia

Questa possibilità si applica, ad esempio, ai lavoratori digitali residenti all’estero ma operativi principalmente con clientela italiana.

In sintesi, ogni condizione appena elencata deve essere rispettata simultaneamente: anche una sola violazione rende inammissibile l’apertura della Partita IVA in forfettario.

È per questo motivo che affidarsi a un partner esperto come FidoCommercialista rappresenta la scelta più sicura: con una sola consulenza fiscale gratuita, puoi sapere con certezza se hai tutti i requisiti richiesti per partire nel modo giusto.

Aprire Partita IVA Forfettaria – Come si Fa Davvero, Quanto Costa e Quanto Tempo Serve?

Aprire una Partita IVA in regime forfettario significa dare forma giuridica alla propria attività economica, rendendola fiscalmente riconosciuta e regolare.

Tuttavia, non tutte le Partite IVA sono uguali: a seconda della natura dell’attività che si intende esercitare, cambia radicalmente la procedura da seguire, i costi da sostenere per apertura e gestione, gli adempimenti da rispettare e i tempi di attivazione.

Questa sezione ti guida in maniera chiara, completa e senza scorciatoie nel percorso operativo più aggiornato per aprire una Partita IVA in regime forfettario nel 2026, distinguendo nettamente tra due grandi categorie: i liberi professionisti e le ditte individuali.

Libero Professionista e Ditta Individuale: non è solo una formalità

La prima distinzione fondamentale che ogni contribuente deve fare è se la propria attività ricade nella categoria delle libere professioni oppure se richiede l’apertura di una ditta individuale.

Si tratta di una scelta che comporta profonde differenze operative, sia in termini di costi che di adempimenti obbligatori.

Il libero professionista, infatti, esercita un’attività intellettuale e non ha bisogno di iscriversi alla Camera di Commercio.

Al contrario, chi apre una ditta individuale – per attività commerciali, artigianali o produttive – è soggetto a una serie di adempimenti amministrativi e contributivi ben più articolati.

Per aiutarti a visualizzare meglio questa differenza, ecco una tabella riepilogativa con i principali elementi distintivi:

| Aspetto | Libero Professionista | Ditta Individuale |

|---|---|---|

| Attività | Intellettuale o consulenziale | Commerciale, artigianale o produttiva |

| Camera di Commercio | Non richiesta | Obbligatoria |

| INPS | Gestione Separata o Cassa Professionale | Gestione Commercianti o Artigiani |

| INAIL | Non prevista | Spesso obbligatoria |

| ComUnica | Non richiesta | Obbligatoria |

| SCIA | Quasi mai richiesta | Frequentemente richiesta |

| Costi di apertura | Zero (se in autonomia) | Fino a 800€ |

Come si Apre una Partita IVA Forfettaria Come Libero Professionista

Il professionista che desidera operare in regime forfettario può seguire una procedura estremamente snella e priva di costi se decide di occuparsene autonomamente.

La compilazione del modello AA9/12, disponibile sul sito dell’Agenzia delle Entrate, è il primo passo ufficiale.

Questo modulo consente di comunicare l’inizio attività, scegliere il regime fiscale e indicare il codice ATECO corrispondente all’attività svolta.

La compilazione deve essere eseguita con attenzione, in particolare nelle sezioni relative alla descrizione dell’attività, alla sede, all’inquadramento previdenziale e alla scelta del regime forfettario.

Una volta completato, il modello può essere trasmesso direttamente online, tramite il servizio telematico Fisconline/Entratel, oppure consegnato fisicamente presso un ufficio territoriale dell’Agenzia.

Dopo l’apertura della Partita IVA, il professionista deve procedere con l’iscrizione alla Gestione Separata INPS, a meno che non appartenga a un ordine professionale con cassa autonoma (come avvocati, architetti, ingegneri, ecc.), nel qual caso è necessario iscriversi alla cassa di riferimento.

Questa iscrizione è essenziale per il versamento dei contributi previdenziali, che nel regime forfettario sono calcolati sul reddito imponibile secondo percentuali definite dalla normativa vigente.

La tempistica per l’intero processo, se ben gestito, non supera le 24-48 ore.

Tuttavia, un errore nella compilazione o nell’identificazione del corretto codice ATECO può rallentare l’intera procedura e generare problemi futuri in sede di accertamento fiscale.

Chi desidera una soluzione rapida, completa e senza possibilità di errore può affidarsi a noi di FidoCommercialista, garantendoti l’apertura della Partita IVA per liberi professionisti in sole 24 ore, con assistenza personalizzata e gestione integrale di tutte le comunicazioni necessarie, inclusa l’iscrizione INPS.

Apertura della Partita IVA per le Ditte Individuali – Procedura Completa

L’avvio di una ditta individuale in regime forfettario richiede una serie di passaggi aggiuntivi rispetto al professionista.

La registrazione presso la Camera di Commercio è infatti obbligatoria, così come l’attivazione della ComUnica, il sistema unificato di comunicazione tra Agenzia delle Entrate, INPS, INAIL e Registro Imprese.

La prima fase consiste nell’ottenere una PEC attiva e una firma digitale, strumenti indispensabili per la trasmissione della pratica ComUnica.

Successivamente, si procede alla compilazione della pratica che include l’apertura della Partita IVA, l’iscrizione al Registro delle Imprese, l’iscrizione alla Gestione Artigiani o Commercianti INPS e, se necessario, la comunicazione all’INAIL.

In molti casi è richiesto anche l’invio della SCIA (Segnalazione Certificata di Inizio Attività) al Comune, soprattutto per le attività soggette a vigilanza sanitaria, ambientale o di sicurezza.

Questo adempimento deve essere gestito con particolare attenzione, poiché un errore nella documentazione può comportare il rifiuto dell’autorizzazione.

I costi complessivi per l’apertura di una ditta individuale in regime forfettario, se gestita con l’assistenza di un professionista, variano tra i 300 e gli 800 euro, a seconda della complessità dell’attività e delle tariffe applicate.

Di seguito una panoramica sintetica dei costi sostenibili:

| Voce di spesa | Importo indicativo |

|---|---|

| PEC e firma digitale | 30-80€ |

| Imposta di bollo e diritti di segreteria | 35,50€ |

| Diritto camerale annuale | 53-120€ |

| Eventuale SCIA | 0-200€ |

| Assistenza professionale (facoltativa) | 250-800€ |

A questi si aggiungono i contributi previdenziali, che non sono legati all’apertura ma iniziano ad accumularsi dalla data di avvio effettivo dell’attività.

Anche per le ditte individuali, noi di FidoCommercialista gestiamo l’intero processo in maniera completamente digitale, occupandosi di ogni singola comunicazione e garantendoti la piena conformità normativa.

Quanto tempo serve davvero per aprire una Partita IVA Forfettaria?

La tempistica di apertura dipende molto dalla tipologia di attività.

Un libero professionista può attivare la propria posizione fiscale in un solo giorno lavorativo, se tutti i documenti sono pronti e si procede in autonomia o con un intermediario digitale.

Per le ditte individuali, i tempi si allungano leggermente per via degli adempimenti camerali e comunali.

Adempimenti Fiscali e Contabili nel Regime Forfettario: Obblighi, Scadenze e Cosa Devi Fare (Davvero)

Il regime forfettario, sebbene agevolato e semplificato, non esonera il contribuente da una serie di obblighi fiscali e contabili precisi, puntuali e inderogabili.

L’idea che “nel forfettario non si deve fare nulla” è una pericolosa illusione che rischia di trasformarsi in pesanti sanzioni, esclusione dal regime agevolato e disallineamenti con l’Agenzia delle Entrate.

Nel 2026, i professionisti in regime forfettario devono conoscere tutti gli adempimenti richiesti, le scadenze da rispettare, e i documenti da conservare per operare correttamente.

In questa sezione analizziamo ogni singolo obbligo, includendo anche quelli spesso sottovalutati o ignorati, e offriamo un quadro completo, aggiornato e operativo.

Qui di seguito puoi vedere una panoramica di quelli che sono gli adempimenti fiscali e contabili da rispettare:

| Adempimento | Obbligatorio? | Frequenza/Scadenza | Note Operative |

|---|---|---|---|

| Emissione fattura elettronica tramite SDI | Sì | Entro 12 giorni dalla prestazione | Obbligatoria dal 2024 per tutti i forfettari |

| Conservazione digitale delle fatture | Sì | Per 10 anni | Meglio se con sistemi certificati |

| Dichiarazione dei redditi (modello Redditi PF) | Sì | 30 settembre dell’anno successivo | Con compilazione Quadro LM |

| Versamento imposta sostitutiva | Sì | 30 giugno e 30 novembre | Saldo + acconti |

| Conservazione documentazione fiscale | Sì | Continuativa | Inclusi F24, PEC, ricevute INPS, comunicazioni AE |

| Codice ATECO aggiornato | Sì | All’apertura e in caso di variazioni | Influenza coefficiente di redditività |

| Fatturazione corretta con dicitura di legge | Sì | Sempre | Obbligo della dicitura “regime forfettario – L. 190/2014” |

| Conto corrente dedicato (consigliato) | No (ma consigliato) | Continuativa | Utile per separare entrate personali/professionali |

Oltre a questi obblighi principali, ci sono ulteriori doveri pratici e normativi che approfondiremo nei prossimi paragrafi.

Fatturazione Elettronica – Obbligo Totale dal 2024

Dal 1° gennaio 2024, anche i forfettari con fatturati inferiori a 25.000 euro non sono più esonerati dalla fatturazione elettronica.

Ogni documento emesso deve transitare per il Sistema di Interscambio (SDI), rispettare i tracciati ministeriali e contenere:

- Codice destinatario (o PEC) corretto

- Numero progressivo coerente con la numerazione annuale

- Data della prestazione o del pagamento

- Dicitura obbligatoria: “Operazione in franchigia da IVA ai sensi dell’art. 1, commi da 54 a 89, della Legge 190/2014”

Un errore nella numerazione o la mancanza della dicitura obbligatoria può comportare sanzioni da 250€ a 2.000€, come previsto dall’art. 6 del D.Lgs. 471/1997.

L’uso di software dedicati o di piattaforme complete come quella messa a disposizione da noi di FidoCommercialista per i nostri clienti (che offre un software per la fatturazione elettronica illimitata inclusa in tutti gli abbonamenti) semplifica ogni aspetto operativo, evitando errori, scadenze mancate o problemi formali.

Conservazione Digitale – Documentazione da Mantenere in Regola

Nel regime forfettario non è previsto l’obbligo dei registri IVA, né quello dei libri contabili.

Tuttavia, è obbligatorio conservare per almeno 5 o 10 anni:

- Fatture emesse e ricevute (10 anni)

- Ricevute di pagamento e F24

- Comunicazioni ufficiali con l’Agenzia delle Entrate

- Modelli Redditi Persone Fisiche presentati

- Eventuali ricevute PEC e SCIA (per ditte individuali)

Questa documentazione può essere conservata anche digitalmente, purché la conservazione rispetti le norme (firma elettronica e marca temporale) secondo il D.M. 17/06/2014.

La mancata conservazione della documentazione può determinare l’impossibilità di difendersi in caso di accertamenti fiscali.

Dichiarazione dei Redditi – Compilazione del Quadro LM

I forfettari devono presentare annualmente il Modello Redditi PF, con compilazione obbligatoria del Quadro LM – Sezione II.

In questo quadro vengono riportati:

- Ricavi e compensi percepiti

- Codice ATECO dell’attività svolta

- Coefficiente di redditività applicabile

- Contributi previdenziali deducibili

- Calcolo dell’imposta sostitutiva (5% o 15%)

Ricorda che anche chi ha fatturato solo poche centinaia di euro è tenuto a presentare la dichiarazione dei redditi: l’omissione può comportare sanzioni da 250€ a oltre 1.000€, anche in assenza di debiti fiscali.

Altri Adempimenti da Non Sottovalutare

Oltre agli obblighi già elencati, il contribuente forfettario deve:

- Comunicare eventuali variazioni dell’attività (cambio ATECO, cambio indirizzo, variazione regime) tramite modello AA9/12

- Cessare correttamente la Partita IVA in caso di interruzione dell’attività, comunicando anche a INPS e, se necessario, al Registro Imprese

- Mantenere tracciabilità bancaria: anche se non obbligatorio, l’uso di un conto corrente dedicato è altamente raccomandato

- Tenere sempre sotto controllo il limite di fatturato (85.000€) per non perdere il regime

Ora che hai compreso in modo completo tutti gli obblighi fiscali e contabili da rispettare, è il momento di affrontare l’aspetto più concreto e operativo: quante tasse si pagano nel regime forfettario? Come si calcolano? E quando vanno versate?

Diamo subito risposta a tutte queste domande.

Tasse nel Regime Forfettario: Struttura Fiscale, Calcolo, Scadenze e Obblighi

Il regime forfettario prevede un sistema di tassazione unico e semplificato, ideato per agevolare fiscalmente i liberi professionisti, i lavoratori autonomi e i piccoli imprenditori.

Tuttavia, proprio perché si tratta di un regime agevolato, è essenziale conoscerne nel dettaglio la struttura impositiva per evitare errori di calcolo o interpretazioni errate che potrebbero condurre a sanzioni o perdite economiche significative.

Nel regime fiscale forfettario infatti, non esistono le tradizionali imposte a scaglioni previste dal sistema IRPEF, né le addizionali comunali e regionali.

Tutto viene sostituito da un’unica imposta fissa, denominata “imposta sostitutiva”, la cui aliquota può essere del 15% oppure ridotta al 5% per i primi cinque anni di attività, se sussistono i requisiti specifici previsti dalla normativa.

Il calcolo dell’imposta sostitutiva non tiene conto delle spese effettivamente sostenute nell’esercizio dell’attività, ma si basa sull’applicazione di un coefficiente di redditività predeterminato in funzione del codice ATECO.

In questo modo, il reddito imponibile viene determinato forfettariamente, semplificando la gestione contabile e fiscale.

Imposta Sostitutiva – Aliquote, Calcolo e Meccanismo di Base

L’imposta sostitutiva prevista nel regime forfettario è pari al 15% del reddito imponibile, che può scendere al 5% per i primi cinque anni se si rispettano specifici requisiti agevolativi, destinati a favorire chi avvia una nuova attività.

Tuttavia, la vera peculiarità sta nel metodo di determinazione del reddito imponibile, che non si basa sui costi reali sostenuti ma su un coefficiente di redditività predeterminato in base al codice ATECO dell’attività esercitata.

Questo coefficiente rappresenta la quota di fatturato che lo Stato presume possa trasformarsi in reddito netto, e varia in funzione del settore.

Per le attività professionali, ad esempio, il coefficiente è del 78%, per il commercio è del 40%, per i servizi si attesta sul 67%.

| Progressivo | Gruppo di Settore | Codici Attività ATECO 2007 | Coefficiente di Redditività |

|---|---|---|---|

| 1 | Industrie alimentari e delle bevande | 10-11 | 40% |

| 2 | Commercio all’ingrosso e al dettaglio | 45 – da 46.2 a 46.9 – da 47.1 a 47.7 – 47.9 | 40% |

| 3 | Commercio ambulante di prodotti alimentari e bevande | 47.81 | 40% |

| 4 | Commercio ambulante di altri prodotti | 47.82 – 47.89 | 54% |

| 5 | Costruzioni e attività immobiliari | 41 – 42 – 43 – 68 | 86% |

| 6 | Intermediari del commercio | 46.1 | 62% |

| 7 | Attività dei servizi di alloggio e di ristorazione | 55 – 56 | 40% |

| 8 | Attività professionali, scientifiche, tecniche, sanitarie, di istruzione, servizi finanziari e assicurativi | 64 – 65 – 66 – 69 – 70 – 71 – 72 – 73 – 74 – 75 – 85 – 86 – 87 – 88 | 78% |

| 9 | Altre attività economiche | 01 – 02 – 03 – 05 – 06 – 07 – 08 – 09 – 12 – 13 – 14 – 15 – 16 – 17 – 18 – 19 – 20 – 21 – 22 – 23 – 24 – 25 – 26 – 27 – 28 – 29 – 30 – 31 – 32 – 33 – 35 – 36 – 37 – 38 – 39 – 49 – 50 – 51 – 52 – 53 – 58 – 59 – 60 – 61 – 62 – 63 – 77 – 78 – 79 – 80 – 81 – 82 – 84 – 90 – 91 – 92 – 93 – 94 – 95 – 96 – 97 – 98 – 99 | 67% |

Il calcolo dell’imposta avviene quindi in tre fasi: si calcola il reddito imponibile lordo applicando il coefficiente al fatturato annuo, si sottraggono i contributi previdenziali obbligatori effettivamente versati, e si applica la relativa aliquota (15% o 5%).

Esempio pratico di calcolo completo

Uno YouTuber con codice ATECO 73.11.02 (coefficiente 78%) che nel corso dell’anno ha fatturato 60.000€, avrà un reddito imponibile lordo di 46.800€ (78% di 60.000).

Se ha versato 6.000€ di contributi previdenziali, l’imponibile netto sarà pari a 40.800€.

Applicando l’aliquota ordinaria del 15%, l’imposta dovuta sarà 6.120€.

Se invece rientra nel regime agevolato al 5%, l’imposta scenderà a 2.040€.

Applicando l’aliquota ordinaria del 15%, l’imposta dovuta sarà 6.120€.

Se invece rientra nel regime agevolato al 5%, l’imposta scenderà a 2.040€.

| Voce del calcolo | Valore (€) |

|---|---|

| Fatturato annuo | 60.000 |

| Redditività presunta (78%) | 46.800 |

| Contributi deducibili versati | 6.000 |

| Reddito imponibile netto | 40.800 |

| Imposta al 15% | 6.120 |

| Imposta al 5% | 2.040 |

È fondamentale sottolineare che il regime forfettario non consente di dedurre spese diverse dai contributi previdenziali: tutto il resto è inglobato nel coefficiente.

Questo comporta che chi ha molti costi operativi potrebbe non trovare conveniente tale regime, nonostante la bassa aliquota.

Scadenze – Quando Si Pagano Le Tasse in Regime Forfettario

Il pagamento dell’imposta sostitutiva segue le stesse scadenze previste per l’IRPEF, secondo il meccanismo del saldo e acconti.

Il saldo dell’anno precedente e il primo acconto (40%) dell’anno corrente devono essere versati entro il 30 giugno.

Il secondo acconto (60%) va versato entro il 30 novembre.

È prevista la possibilità di proroga al 30 luglio per il primo versamento, con una maggiorazione dello 0,40%.

Nel primo anno di attività non è dovuto alcun acconto.

Questo significa che si pagherà solo il saldo dell’imposta maturata, e il meccanismo degli acconti entrerà in gioco a partire dal secondo anno fiscale completo.

| Scadenza | Tipo di pagamento | Note |

|---|---|---|

| 30 giugno | Saldo anno precedente + primo acconto | Possibile proroga al 30 luglio con +0,40% |

| 30 novembre | Secondo acconto | Obbligatorio |

| Primo anno | Nessun acconto dovuto | Solo saldo |

Ogni versamento deve essere effettuato tramite modello F24 con codice tributo specifico (es. 1790 per l’imposta sostitutiva).

Gli acconti si calcolano sul 100% dell’imposta sostitutiva dovuta l’anno precedente.

Chi Paga le Tasse e Chi è Esonerato?

L’imposta sostitutiva è dovuta da tutti i soggetti che aderiscono al regime forfettario, siano essi liberi professionisti, commercianti, artigiani o autonomi.

Anche chi ha aperto l’attività nel corso dell’anno è tenuto a versare l’imposta se ha generato reddito, anche per pochi mesi.

Viceversa, se il soggetto ha aperto una Partita IVA ma non ha incassato nulla nel periodo d’imposta, non sarà tenuto al pagamento ma dovrà comunque presentare la dichiarazione dei redditi.

È utile ricordare che il regime forfettario non ammette compensazioni di perdite: se nell’anno si registrano minori incassi o addirittura zero ricavi, non sarà possibile riportare tale perdita negli anni successivi, né ottenere una deduzione.

Questo principio lo rende fiscalmente stabile ma meno elastico rispetto al regime ordinario.

Inoltre, è importante sapere che l’imposta sostitutiva è autonoma rispetto all’IVA, che non si applica nel regime forfettario: non si addebita sulle fatture, ma neanche si detrae sugli acquisti.

Comprendere a fondo la struttura dell’imposta sostitutiva è essenziale non solo per evitare errori di calcolo e scadenze mancate, ma anche per compiere una scelta consapevole e vantaggiosa tra forfettario e regime ordinario.

La flat tax al 15% (o 5%) appare estremamente competitiva, ma non sempre è la più conveniente.

Tutto dipende dal rapporto tra margine operativo e costi sostenuti. Se si affrontano investimenti ingenti o si hanno spese elevate e frequenti, il regime ordinario, con le sue deduzioni analitiche, può risultare più favorevole nel medio-lungo termine.

In ogni caso, conoscere in modo dettagliato quali tasse si pagano, quando, come e su che base, è il primo passo per ottimizzare la gestione fiscale di qualsiasi attività.

Adesso però approfondiamo un altro pilastro fondamentale: i contributi previdenziali nel regime forfettario, una voce che incide significativamente sulla fiscalità complessiva e che merita un’attenzione strategica altrettanto rigorosa.

Contributi in Regime Forfettario: Quadro Normativo, Calcolo, Aliquote e Scadenze 2026

Nel contesto del regime forfettario, la corretta gestione dei contributi previdenziali non è solo un obbligo, ma una componente strategica fondamentale per garantire sostenibilità fiscale, regolarità amministrativa e piena tutela previdenziale.

A differenza della tassazione forfettaria – che si applica secondo criteri fissi e predeterminati – i contributi variano in base alla gestione previdenziale di riferimento, al tipo di attività e, in taluni casi, anche al fatturato prodotto.

Non è raro che professionisti inesperti sottovalutino l’impatto economico e normativo della contribuzione obbligatoria, incorrendo in sanzioni, errori contabili o scoperture previdenziali.

È quindi fondamentale conoscere nel dettaglio le regole, le modalità di calcolo e le scadenze previste per ciascuna situazione.

1. Liberi Professionisti Con Cassa Previdenziale Autonoma

I professionisti iscritti ad albi regolamentati (es. architetti, ingegneri, avvocati, medici, commercialisti, ecc…) versano i propri contributi a una cassa previdenziale specifica.

Ogni cassa dispone di un regolamento interno e di un sistema contributivo differenziato, basato in genere su tre componenti:

| Tipologia di contributo | Base imponibile | Funzione previdenziale | Deducibilità fiscale |

|---|---|---|---|

| Contributo soggettivo | Reddito netto | Finanziamento pensione | Interamente deducibile |

| Contributo integrativo | Compensi fatturati | Sostegno alla Cassa | Non deducibile |

| Contributo assistenziale | Quota fissa | Tutele maternità, malattia, invalidità | Interamente deducibile |

Ad esempio, per gli iscritti all’INARCASSA (architetti e ingegneri), nel 2026 il contributo soggettivo minimo obbligatorio è pari a 2.560 euro, mentre quello integrativo è del 4% dei compensi percepiti.

La gestione separata dell’ENPACL per i consulenti del lavoro o dell’ENPAV per i veterinari segue logiche analoghe, seppur con percentuali differenti.

I contributi versati sono obbligatori anche in assenza di fatturato, secondo i minimi previsti annualmente, ma consentono la copertura assicurativa e l’accredito contributivo per fini pensionistici.

Non rispettare i versamenti imposti dalla cassa comporta sanzioni rilevanti e la perdita dei benefici legati alla contribuzione figurativa.

2. Liberi Professionisti Senza Albo – Gestione Separata INPS

Tutti i professionisti privi di una cassa autonoma devono obbligatoriamente iscriversi alla Gestione Separata INPS, regolamentata dalla Legge n. 335/1995.

Rientrano in questa categoria consulenti informatici, copywriter, social media manager, grafici, sviluppatori e, più in generale, tutti coloro che esercitano attività professionali individuali non regolamentate da un albo.

Nel 2026, l’aliquota contributiva è pari al:

| Condizione anagrafica e assicurativa | Aliquota INPS 2026 | Base di calcolo |

|---|---|---|

| Nessun’altra copertura previdenziale | 26,07% | Reddito imponibile forfettario |

| Con altra copertura (es. lavoro dipendente) | 24% | Reddito imponibile forfettario |

Il calcolo avviene sul reddito determinato dopo l’applicazione del coefficiente di redditività previsto per il proprio codice ATECO.

Ad esempio, un professionista con un fatturato annuo di 40.000 euro e un coefficiente del 78% avrà un reddito imponibile previdenziale di 31.200 euro, su cui applicherà l’aliquota del 26,07%, per un totale di contributi dovuti pari a 8.141,84 euro.

I contributi della Gestione Separata non prevedono un minimo fisso, ma aumentano proporzionalmente al reddito effettivo.

È questa una caratteristica che può risultare favorevole in fase di avvio attività, ma che può incidere negativamente sulla futura prestazione pensionistica.

3. Artigiani e Commercianti – Gestione INPS Ordinaria

Coloro che aprono una ditta individuale in regime forfettario e svolgono attività artigianali o commerciali devono obbligatoriamente iscriversi alla Gestione INPS Artigiani o Commercianti.

In questo caso il sistema contributivo si articola in:

- Contributi fissi: da versare indipendentemente dal fatturato, suddivisi in quattro rate annuali

- Contributi variabili: calcolati sull’eccedenza rispetto al reddito minimale

Nel 2026 i valori sono aggiornati come segue:

| Categoria | Contributi fissi annui | Reddito minimale | Aliquota su eccedenza |

|---|---|---|---|

| Artigiani | €4.460,64 | €18.555 | 24% |

| Commercianti | €4.549,70 | €18.555 | 24,48% |

È possibile richiedere una riduzione del 35% sui contributi, disponibile solo per i forfettari che ne fanno esplicita domanda all’INPS.

I valori ridotti, aggiornati per il 2026, sono i seguenti:

| Categoria | Fisso Ridotto | Aliquota Ridotta |

|---|---|---|

| Artigiani | €2.899,42 | 15,6% |

| Commercianti | €2.957,31 | 15,91% |

Chi sceglie la riduzione ottiene un risparmio diretto, ma anche una proporzionale riduzione dell’anzianità contributiva maturata, con impatto sulla pensione.

Scadenze Per il Versamento Dei Contributi – Quali Sono?

Le scadenze fiscali e previdenziali differiscono in base al tipo di gestione previdenziale.

Vediamole nel dettaglio:

| Tipologia contribuente | Scadenze contributi |

|---|---|

| Artigiani/Commercianti – fissi | 16 maggio, 20 agosto, 16 novembre, 16 febbraio (anno successivo) |

| Artigiani/Commercianti – variabili | Con il saldo imposte: 30 giugno e 30 novembre |

| Gestione Separata INPS | Con il saldo imposte: 30 giugno e 30 novembre |

| Professionisti con cassa | Secondo il regolamento della propria cassa |

Tutti i contributi versati nel regime forfettario sono interamente deducibili, riducendo la base imponibile su cui calcolare l’imposta sostitutiva del 15% o 5%.

È quindi opportuno effettuare una pianificazione attenta anche di questi importi, in quanto il versamento di contributi più elevati può comportare un risparmio fiscale significativo.

Adesso passiamo con l’approfondire la durata del regime forfettario e i limiti temporali per conservarlo nel tempo.

Partita IVA in Regime Forfettario – Quanto Dura e Fino a Quando si Può Mantenere?

Il regime forfettario è spesso considerato una soluzione ideale per iniziare e consolidare un’attività professionale o imprenditoriale, grazie alla sua semplicità e convenienza.

Tuttavia, se da un lato offre vantaggi concreti in termini di tassazione e adempimenti ridotti, dall’altro impone il rispetto di precise condizioni per potervi accedere e, soprattutto, per poterlo mantenere nel tempo.

A differenza di quanto molti credono, il regime forfettario non ha una durata massima prestabilita, né decade automaticamente dopo un certo numero di anni.

È un regime fiscale che può durare potenzialmente per tutta la vita professionale del contribuente, ma solo se vengono rispettati ogni anno i requisiti di permanenza e non si verificano cause di esclusione.

Vediamo quindi nel dettaglio quanto può durare il regime forfettario, quali condizioni vanno mantenute nel tempo e quali situazioni ne determinano l’uscita, in modo automatico o immediato.

Il Regime Forfettario è illimitato… (Solo Se Mantieni i Requisiti)

La legge non stabilisce una durata massima per l’adesione al regime forfettario: la permanenza è illimitata nel tempo, a meno che non intervenga una causa di esclusione o venga meno anche solo uno dei requisiti richiesti dalla normativa.

Questo significa che un libero professionista o una ditta individuale può restare in forfettario per decenni, senza necessità di “rinnovi”, purché ogni anno sia verificata la piena conformità ai parametri fissati dalla legge.

La distinzione fondamentale è tra:

- la durata del regime forfettario in sé, che è potenzialmente illimitata;

- la durata dell’aliquota agevolata al 5%, che ha una validità massima di 5 anni e solo in presenza di ulteriori condizioni specifiche.

Per evitare confusione, vediamo subito una tabella riepilogativa che chiarisce questi due aspetti.

| Aspetto analizzato | Durata massima | Note operative |

|---|---|---|

| Permanenza nel regime forfettario | Illimitata (fino al rispetto dei requisiti) | Nessuna scadenza automatica |

| Applicazione aliquota ridotta del 5% | 5 anni fiscali consecutivi | Solo per chi rispetta condizioni aggiuntive (nuove attività, discontinuità, ecc.) |

Come si evince dalla tabella, la cessazione del beneficio dell’aliquota agevolata al 5% non implica in alcun modo l’uscita dal regime.

Semplicemente, dal sesto anno in poi si applica l’aliquota ordinaria del 15%, sempre in forma di imposta sostitutiva come già visto anche in precedenza.

Quando si perde il diritto al regime forfettario: cause e tempistiche

Il contribuente decade dal regime forfettario non perché passa il tempo, ma perché viene meno almeno uno dei requisiti previsti dalla Legge n. 190/2014 (modificata da successive Leggi di Bilancio).

Le casistiche di uscita possono essere distinte in due categorie:

- Decadenza automatica dal periodo d’imposta successivo

- Decadenza immediata, con effetto retroattivo per IVA e imposte

Vediamole nel dettaglio, iniziando dalle casistiche di decadenza automatica:

| Causa di decadenza | Effetto | Decorrenza |

|---|---|---|

| Superamento del limite di ricavi tra 85.001€ e 100.000€ | Passaggio al regime ordinario | Dal 1° gennaio dell’anno successivo |

| Partecipazione a società di persone, associazioni professionali o imprese familiari | Incompatibilità con il regime forfettario | Dall’anno successivo |

| Possesso di partecipazioni di controllo in SRL operanti nello stesso settore | Esclusione automatica | Dall’anno successivo |

| Utilizzo di regimi speciali IVA (es. agricoltura, editoria, agenzie di viaggio) | Incompatibilità strutturale | Dall’anno successivo |

| Reddito da lavoro dipendente superiore a 35.000€, se il rapporto è ancora attivo | Esclusione dal regime | Dall’anno successivo |

Queste cause non comportano l’obbligo di uscire immediatamente, ma solo dalla dichiarazione IVA e redditi dell’anno successivo.

È comunque obbligatorio monitorare costantemente la propria situazione, per evitare sanzioni legate a una permanenza indebita nel regime.

Adesso vediamo invece quali sono le casistiche di decadenza immediata:

| Causa | Effetto | Decorrenza |

|---|---|---|

| Superamento della soglia di ricavi pari a 100.000€ | Decadenza istantanea | Immediata – con applicazione dell’IVA dalla fattura che determina il superamento |

| Mutamento delle condizioni soggettive con effetto immediato (es. nuova partecipazione in SRL con controllo e attività simile) | Perdita del regime | Con decorrenza contestuale all’evento |

E’ fondamentale ribadire che il regime non è revocato dall’Agenzia delle Entrate d’ufficio, ma il contribuente ha l’obbligo di adeguarsi autonomamente alla nuova situazione, modificando il proprio regime fiscale entro i termini stabiliti.

Posso Rientrare Nel regime Forfettario una Volta Uscito?

Sì, il regime forfettario non è precluso definitivamente a chi ne è uscito, a condizione che siano nuovamente rispettati tutti i requisiti di accesso.

Il rientro è quindi possibile anche dopo un anno o più nel regime ordinario.

Tuttavia, chi aveva beneficiato in precedenza dell’aliquota al 5% e ne è uscito, non potrà beneficiarne una seconda volta.

In caso di rientro, sarà automaticamente applicata l’aliquota del 15%.

Quando Conviene Uscire Volontariamente Dal Forfettario?

In alcuni scenari, l’uscita volontaria dal regime può essere fiscalmente vantaggiosa.

Ad esempio:

- in presenza di elevate spese deducibili non riconosciute nel forfettario;

- se si vogliono recuperare IVA su grandi investimenti;

- se si prevede un incremento dei ricavi oltre 85.000€ nel breve periodo.

Attenzione, però: una volta usciti volontariamente, non sarà possibile rientrare nel forfettario prima dell’anno successivo, e solo se tutti i requisiti risultano nuovamente rispettati.

Conclusione – Adesso La Partita IVA Forfettaria è Una Cosa Semplice Per Te!

A questo punto, se hai letto con attenzione ogni sezione di questa guida, non hai più dubbi: la Partita IVA in regime forfettario non è solo una possibilità, ma una concreta opportunità fiscale e operativa per gestire la tua attività con più semplicità, meno costi e maggiore efficienza.

Hai compreso cosa significa adottare questo regime, quali sono i limiti da rispettare, quali i vantaggi reali, quali requisiti sono necessari per accedere e come gestire correttamente ogni aspetto contabile, contributivo e fiscale.

Hai anche visto come le procedure di apertura, se gestite con consapevolezza, possono diventare rapide e prive di ostacoli.

La chiarezza normativa offerta dal regime forfettario, unita alla prevedibilità dell’imposta sostitutiva e all’assenza di IVA, ISA e contabilità ordinaria, ti mette nelle condizioni ideali per concentrarti davvero sulla tua attività, sul valore che produci, sulla crescita professionale e imprenditoriale che desideri.

Certo, la semplificazione non significa superficialità: ogni elemento, dai contributi previdenziali all’applicazione corretta delle soglie, richiede attenzione e aggiornamento continuo.

Ma ora, con le informazioni approfondite e strutturate che hai a disposizione, sei in grado di affrontare queste sfide con piena padronanza.

Se stai valutando l’avvio della tua attività o vuoi ottimizzare la tua gestione attuale, il regime forfettario – con le sue regole chiare e la sua impostazione semplificata – rappresenta un’alleata strategica su cui costruire il tuo percorso.

E con questo, hai acquisito una visione completa e professionale su come funziona davvero la Partita IVA in regime forfettario.

Hai le informazioni.

Hai gli strumenti.

Ora hai anche la sicurezza di saperli usare nel modo corretto.

Sei pronto per iniziare.

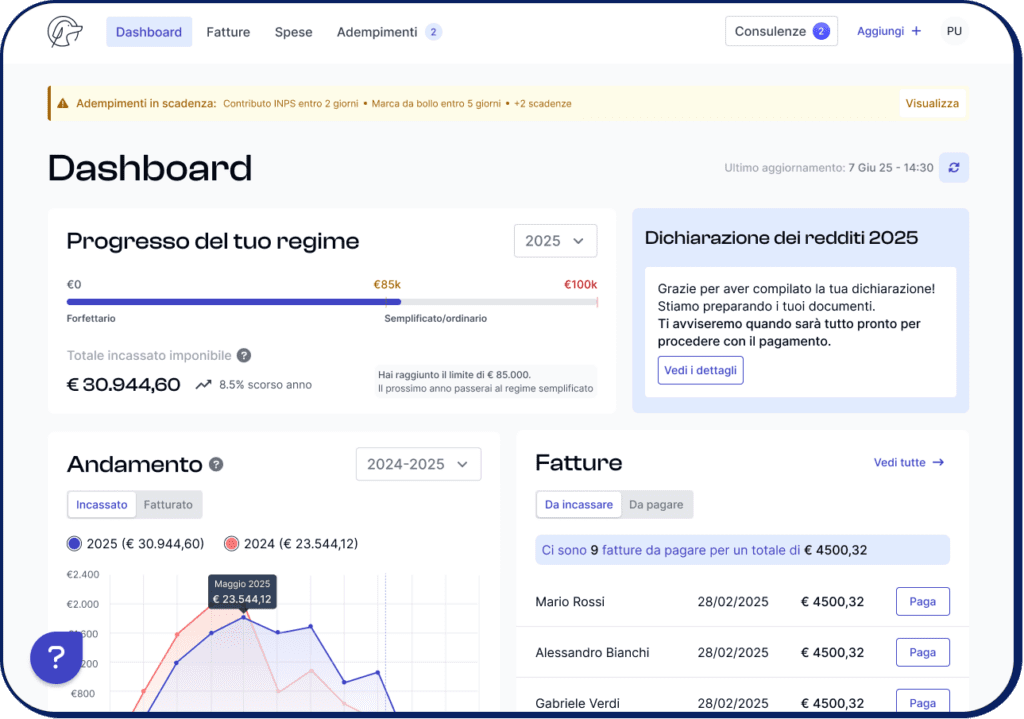

Vuoi Aprire Partita IVA in Regime Forfettario? Con FidoCommercialista Puoi, Online!

Se hai deciso di avviare un’attività come libero professionista o costituire una qualsiasi tipologia di società, noi di FidoCommercialista siamo qui per semplificare ogni fase del processo.

Grazie alla nostra piattaforma completamente digitale e al supporto continuo di un commercialista online dedicato, ti garantiamo rapidità, trasparenza e massima efficienza, lasciandoti libero di concentrarti sul tuo progetto imprenditoriale.

Aprire una Partita IVA con noi è un processo semplice e veloce: in sole 24 ore, potrai essere operativo e iniziare la tua attività senza complicazioni.

Il nostro servizio è progettato per supportarti nella scelta del regime fiscale più adatto alle tue esigenze, come il regime forfettario o il regime semplificato, che offre vantaggi fiscali significativi, inclusa una tassazione semplificata e agevolata.

| Servizio | Cosa Include | Costo |

|---|---|---|

| Apertura Partita IVA | Registrazione presso Agenzia delle Entrate, consulenza sul regime fiscale, fatturazione elettronica. | €264 + IVA/anno |

| Gestione Regime Forfettario | Gestione fiscale completa, monitoraggio delle scadenze, consulenza fiscale personalizzata. | €264 + IVA/anno |

| Gestione Regime Semplificato | Contabilità avanzata, dichiarazioni fiscali, accesso a report e monitoraggio in tempo reale. | €300 + IVA/quadrimestre |

Se invece desideri costituire una società, come una Srl o una Srls, possiamo occuparci di tutto: dalla redazione dello statuto e dell’atto costitutivo alla registrazione presso il Registro delle Imprese e l’Agenzia delle Entrate.

Con il nostro servizio, risparmi tempo e denaro, grazie alla nostra rete di notai partner che garantisce un processo snello e ottimizzato.

| Servizio | Cosa Include | Costo |

|---|---|---|

| Costituzione Società (Srl, Srls, Startup Innovativa) | Redazione dello statuto, atto costitutivo, registrazione presso Agenzia delle Entrate e Registro Imprese, apertura Partita IVA. | €99 + IVA + spese notarili |

| Gestione Contabile Società | Dichiarazioni fiscali, bilanci, gestione completa delle scadenze e consulenza fiscale dedicata. | €499 + IVA/quadrimestre |

I costi di costituzione includono €99 + IVA per i nostri servizi, oltre alle spese notarili e alle imposte di legge.

Collaboriamo con notai esperti per ridurre i tempi e ottimizzare i costi, consentendoti di avviare la tua società senza complicazioni.

Perché scegliere FidoCommercialista?

Scegliere noi significa affidarsi a una soluzione completa e innovativa che ti accompagna in ogni fase del tuo percorso imprenditoriale.

Con un commercialista dedicato e strumenti digitali avanzati, avrai sempre sotto controllo la tua situazione fiscale e contabile, con accesso in tempo reale ai tuoi dati e promemoria automatici per tutte le scadenze.

| Vantaggi | Descrizione |

|---|---|

| Velocità | Apertura Partita IVA in 24 ore e costituzione società in tempi brevi. |

| Supporto Continuo | Un commercialista dedicato sempre disponibile per rispondere alle tue domande e gestire le tue esigenze. |

| Gestione Online | Piattaforma digitale per monitorare i dati fiscali in tempo reale e conservare tutti i documenti. |

| Convenienza | Prezzi competitivi e trasparenti, con risparmi significativi rispetto ai metodi tradizionali. |

Prenotare una consulenza fiscale gratuita con noi è il primo passo per avviare la tua attività.

Durante questa consulenza, analizzeremo la tua situazione e ti guideremo nella scelta del regime fiscale o della forma societaria più adatta alle tue esigenze.

Una volta definito il piano, ci occuperemo noi di tutta la documentazione e delle pratiche necessarie, consentendoti di iniziare subito il tuo progetto.

Con FidoCommercialista, avviare e gestire la tua attività non è mai stato così semplice.

Siamo qui per te in ogni fase, offrendo soluzioni su misura per le tue esigenze e garantendo che ogni aspetto fiscale e amministrativo sia gestito con precisione e competenza.

Contattaci oggi stesso per iniziare il tuo percorso imprenditoriale con il piede giusto!

Domande Frequenti sulla Partita IVA in Regime Forfettario (2026)

Rispondiamo adesso in questa sezione a tutte le domande più frequenti sulla P.IVA Forfettaria.

Quali sono i costi fissi annuali per una Partita IVA in regime forfettario?

I costi fissi annuali variano in base alla categoria professionale (libero professionista, artigiano, commerciante), alla gestione previdenziale di riferimento e all’eventuale supporto di un commercialista.

| Voce di costo | Importo indicativo (2026) | Note operative |

|---|---|---|

| Contributi INPS (minimi) | 3.900 € – 4.500 € | Per artigiani/commercianti (riducibili del 35% con agevolazione) |

| Diritto camerale | 53 € – 120 € | Obbligatorio solo per chi è iscritto alla Camera di Commercio |

| Costo commercialista | 264 € – 1.500 € | In base al servizio: online, tradizionale, consulenze incluse |

| Imposta sostitutiva | 5% o 15% | Calcolata su base imponibile determinata con coefficiente di redditività |

| Spese accessorie (PEC, firma digitale, etc.) | 30 € – 100 € | Solo per ditte individuali (non richieste per liberi professionisti) |

È fondamentale ricordare che questi costi non includono eventuali sanzioni o ritardi nei pagamenti.

Pianificare in anticipo permette di evitare qualsiasi imprevisto.

Come si calcola il reddito imponibile nel regime forfettario?

Nel regime forfettario non si deducono le spese effettive, ma si applica un coefficiente di redditività al fatturato annuo.

Il reddito così determinato costituisce la base imponibile su cui si applica l’imposta sostitutiva e i contributi previdenziali.

Formula del calcolo del reddito imponibile:

Reddito Imponibile = Fatturato Annuo × Coefficiente di Redditività – Contributi INPS

Questo sistema semplificato consente un calcolo fiscale chiaro e prevedibile, ma penalizza chi ha alti costi operativi, poiché non può dedurli.

Quali sono i passaggi per aprire una Partita IVA in regime forfettario?

L’apertura dipende dalla natura dell’attività: libero professionista o ditta individuale. I passaggi variano leggermente:

- Libero professionista:

- Compilazione del modello AA9/12 presso l’Agenzia delle Entrate.

- Scelta del codice ATECO corretto.

- Iscrizione alla gestione previdenziale (INPS o cassa privata).

- Ditta individuale (artigiani/commercianti):

- Acquisto di PEC e firma digitale.

- Compilazione della pratica ComUnica per apertura P.IVA, iscrizione INPS, Camera di Commercio e INAIL (se necessario).

- Invio della SCIA al Comune tramite SUAP (se l’attività lo richiede).

In entrambi i casi, è essenziale indicare l’adesione al regime forfettario già al momento dell’apertura, per evitare la decorrenza retroattiva delle aliquote standard.

Qual è l’aliquota INPS applicabile nel regime forfettario?

Dipende dalla gestione previdenziale di riferimento:

| Categoria | Gestione | Aliquota (2026) | Note |

|---|---|---|---|

| Liberi professionisti (no cassa) | Gestione Separata INPS | 26,23% | Comprende contributi pensionistici e assistenziali |

| Artigiani | INPS Gestione Artigiani | 24% | Minimo contributivo: 4.460,64 € (riducibile del 35%) |

| Commercianti | INPS Gestione Commercianti | 24,48% | Minimo contributivo: 4.549,70 € (riducibile del 35%) |

| Professionisti con cassa dedicata | Cassa professionale | Variabile | Secondo regolamento della cassa (ENPAM, CNPADC, INARCASSA, ecc.) |

La riduzione del 35% per artigiani e commercianti è valida per chi la richiede espressamente entro i termini previsti e può incidere notevolmente sul carico contributivo.

NASpI e Partita IVA forfettaria sono compatibili?

Sì, ma solo a determinate condizioni.

Se percepisci la NASpI (indennità di disoccupazione), puoi aprire la Partita IVA e:

- Chiedere l’anticipazione in un’unica soluzione, solo se apri una nuova attività autonoma. In questo caso, la NASpI ti viene erogata tutta insieme.

- Continuare a percepire mensilmente la NASpI, ma solo se non superi un reddito di 4.800 € annui e comunichi all’INPS l’inizio attività entro 30 giorni.

Superando tale soglia o omettendo la comunicazione, rischi la decadenza dell’indennità e l’obbligo di restituzione degli importi percepiti.

Quali sono le spese deducibili nel regime forfettario?

Nel regime forfettario non è possibile dedurre analiticamente le spese sostenute per l’attività.

Tutti i costi sono considerati in modo forfettario attraverso il coefficiente di redditività.

Tuttavia, alcune spese sono comunque deducibili dal reddito imponibile fiscale o previdenziale:

| Tipologia di spesa | Deducibilità | Ambito di applicazione |

|---|---|---|

| Contributi previdenziali | 100% | Dedotti dal reddito imponibile ai fini imposta sostitutiva |

| Contributi integrativi cassa privata | Solo in parte | Varia in base alla cassa |

| Ritenute subite | Non applicabili | Forfettari non subiscono ritenute |

| Acquisti di beni strumentali | Non deducibili | Incidono solo per la soglia dei 20.000 € |

Questo sistema incentiva un approccio semplificato ma penalizza le attività ad alta intensità di spesa. In questi casi, è opportuno valutare attentamente l’eventuale convenienza del regime ordinario.